2026.02.16 월요일

검색

'내실' 검색결과

기간검색

-

~

검색영역

검색어

-

SOOP, 지난해 영업이익 1219억원…"올해 글로벌 확장 집중" [이코노믹데일리] 1인 미디어 플랫폼 SOOP이 광고 사업의 급성장에 힘입어 2025년 연간 기준 역대 최대 매출을 기록했다. 콘텐츠형 광고 확대와 자회사 편입 효과가 외형 성장을 견인했다. 12일 SOOP은 지난해 연간 매출 4697억원, 영업이익 1219억원을 기록했다고 밝혔다. 매출은 전년 4132억원 대비 13.7%, 영업이익은 전년 1135억원 대비 7.5% 증가했다. 지난해 4분기 매출은 1193억원으로 전년 동기 1117억원 대비 6.7% 증가했다. 영업이익은 278억원으로 전년과 유사한 수준을 유지했다. SOOP은 연간 실적 개선의 핵심으로 광고 부문의 성장을 꼽았다. 지난해 전체 광고 매출은 1319억원으로 전년 대비 61.4% 급증했다. SOOP의 자체 제작 역량을 기반으로 한 콘텐츠형 광고 매출이 41.1% 성장하며 실적을 뒷받침한 것으로 분석된다. 또한 지난해 2분기부터 연결 실적으로 반영된 자회사 플레이디의 편입 효과가 더해지며 광고 사업 규모가 크게 확대된 것으로 풀이된다. 지난해 SOOP은 스트리머 창작 지원을 확대하고 글로벌 동시 송출 환경을 구축하는 등 플랫폼 경쟁력 강화에 주력했다. 인공지능 기술을 도입해 콘텐츠 추천과 운영 효율을 고도화하면서 다양한 분야의 스트리머 유입을 유도했고 커뮤니티 저변 확대에도 힘썼다. SOOP은 올해를 글로벌 확장의 분기점으로 삼겠다는 계획이다. 연초부터 진행 중인 플랫폼 통합 작업을 기반으로 글로벌 시청 환경을 고도화하고 국내·외 콘텐츠 사업 간 시너지를 극대화한다는 전략이다. 자체 IP와 시그니처 콘텐츠 경쟁력도 한층 강화한다. 차별화된 오리지널 콘텐츠를 통해 플랫폼 체류 시간을 늘리고 팬덤 기반을 확대한다는 구상이다. 주요 파트너사와의 계정 및 데이터 연동을 확대해 시청 경험을 고도화하고 스트리머와 이용자가 긴밀히 소통하는 팬 중심 생태계를 공고히 할 방침이다. 최영우 SOOP 대표는 "지난해는 변화하는 시장 환경 속에서도 플랫폼의 본질적인 경쟁력을 확인하고 내실을 다지는 데 주력한 해였다"며 "2026년에는 우리가 확보한 콘텐츠 IP와 기술적 기반을 바탕으로 스트리머와 유저가 체감할 수 있는 서비스의 기본기를 강화하고 라이브 스트리밍 생태계의 저변을 안정적으로 넓혀 나가는 데 집중할 계획"이라고 말했다.

SOOP, 지난해 영업이익 1219억원…"올해 글로벌 확장 집중" [이코노믹데일리] 1인 미디어 플랫폼 SOOP이 광고 사업의 급성장에 힘입어 2025년 연간 기준 역대 최대 매출을 기록했다. 콘텐츠형 광고 확대와 자회사 편입 효과가 외형 성장을 견인했다. 12일 SOOP은 지난해 연간 매출 4697억원, 영업이익 1219억원을 기록했다고 밝혔다. 매출은 전년 4132억원 대비 13.7%, 영업이익은 전년 1135억원 대비 7.5% 증가했다. 지난해 4분기 매출은 1193억원으로 전년 동기 1117억원 대비 6.7% 증가했다. 영업이익은 278억원으로 전년과 유사한 수준을 유지했다. SOOP은 연간 실적 개선의 핵심으로 광고 부문의 성장을 꼽았다. 지난해 전체 광고 매출은 1319억원으로 전년 대비 61.4% 급증했다. SOOP의 자체 제작 역량을 기반으로 한 콘텐츠형 광고 매출이 41.1% 성장하며 실적을 뒷받침한 것으로 분석된다. 또한 지난해 2분기부터 연결 실적으로 반영된 자회사 플레이디의 편입 효과가 더해지며 광고 사업 규모가 크게 확대된 것으로 풀이된다. 지난해 SOOP은 스트리머 창작 지원을 확대하고 글로벌 동시 송출 환경을 구축하는 등 플랫폼 경쟁력 강화에 주력했다. 인공지능 기술을 도입해 콘텐츠 추천과 운영 효율을 고도화하면서 다양한 분야의 스트리머 유입을 유도했고 커뮤니티 저변 확대에도 힘썼다. SOOP은 올해를 글로벌 확장의 분기점으로 삼겠다는 계획이다. 연초부터 진행 중인 플랫폼 통합 작업을 기반으로 글로벌 시청 환경을 고도화하고 국내·외 콘텐츠 사업 간 시너지를 극대화한다는 전략이다. 자체 IP와 시그니처 콘텐츠 경쟁력도 한층 강화한다. 차별화된 오리지널 콘텐츠를 통해 플랫폼 체류 시간을 늘리고 팬덤 기반을 확대한다는 구상이다. 주요 파트너사와의 계정 및 데이터 연동을 확대해 시청 경험을 고도화하고 스트리머와 이용자가 긴밀히 소통하는 팬 중심 생태계를 공고히 할 방침이다. 최영우 SOOP 대표는 "지난해는 변화하는 시장 환경 속에서도 플랫폼의 본질적인 경쟁력을 확인하고 내실을 다지는 데 주력한 해였다"며 "2026년에는 우리가 확보한 콘텐츠 IP와 기술적 기반을 바탕으로 스트리머와 유저가 체감할 수 있는 서비스의 기본기를 강화하고 라이브 스트리밍 생태계의 저변을 안정적으로 넓혀 나가는 데 집중할 계획"이라고 말했다.2026-02-12 17:26:12

-

NH농협손보·생명, 지난해 성적 부진...영업 체력·내실 확보 '총력' [이코노믹데일리] NH농협손해보험·생명의 지난해 실적이 일제히 하락했다. 손해율 악화·지급 보험금 증가 등으로 인한 보험손익 감소가 주 원인으로 투자손익을 늘렸음에도 순익이 감소했다. 11일 농협금융지주에 따르면 NH농협손보·생명의 지난해 당기순이익이 모두 감소했다. NH농협손보의 지난해 연결 기준 당기순이익은 824억원으로 전년 동기(1239억원) 대비 20.4% 감소했다. 이는 대형 산불 등 자연재해로 인한 손해율 증가의 영향으로 풀이된다. NH농협손보의 지난해 보험손익은 -22억원으로 전년 829억원에서 적자 전환했다. 지난해 보험영업수익은 4조6346억원으로 전년(4조3452억원) 대비 6.6% 증가했다. 다만 보험영업비용도 4조6368억원으로 전년(4조2623억원)보다 8.7% 늘었다. 같은 기간 투자손익은 1488억원으로 전년(854억원) 대비 74.2% 급증했으나 보험손익 감소 금액이 더 크게 나타났다. NH농협생명의 지난해 연결 기준 당기순이익은 2155억원으로 전년(2461억원) 대비 12.4% 감소했다. 수익별로는 보험손익이 3891억원으로 전년(5214억원) 대비 25.3% 감소했으며 투자손익은 지난 2024년 -441억원에서 649억원 흑자로 전환했다. 보험손익 항목별로는 지난해 보험영업수익이 1조6097억원으로 전년(1조5946억원) 대비 소폭 증가했으나 보험영업비용이 1조2205억원으로 전년(1조731억원) 대비 13% 늘어나면서 손익이 감소했다. 자본적정성 지표인 지급여력(K-ICS) 비율은 양사 모두 전년 대비 하락했다. 다만 NH농협손보는 단일 분기 기준으로 비율이 상승했으며 NH농협생명은 당국 권고치보다 높은 수준을 유지했다. NH농협손보의 지난해 K-ICS 비율 추정치는 177.44%로 24.15%p 하락했으나 전분기(163.49%)보다는 13.95%p 개선됐다. 같은 기간 NH농협생명의 K-ICS 비율은 396.7%로 전년(429.42%) 32.72%p 감소했으나 당국 권고치인 130%를 크게 상회하고 있다. NH농협손보·생명의 지난해 실적 하락은 본업인 보험손익이 하락한 영향이다. 최근 보험업계는 손해율 악화·지급 보험금 증가·상품 경쟁 확대 등으로 인해 보험 판매를 통한 수익 성장이 둔화하고 있다. 이에 양사는 상품 경쟁력 확보·경영 효율 강화 등을 통해 성장 전환에 주력할 전망이다. 특히 NH농협손보는 지난달 비전 선포식을 통해 △부채 포트폴리오 구조 혁신 △영업지원 시스템 고도화 △인공지능(AI) 기반 고객센터 구축 및 비대면 보험서비스 구현 등의 전략 과제를 수립했다. 위 전략을 추진해 오는 2030년까지 원수보험료 5조5000억원, 당기순이익 1500억원을 달성하겠다는 계획이다. NH농협손해보험 관계자는 "지난해 자연재해로 피해가 컸으나 농업·농촌의 안정적인 영농활동을 지원하기 위한 역할을 지속적으로 수행해 나가고 있다"고 말했다.

NH농협손보·생명, 지난해 성적 부진...영업 체력·내실 확보 '총력' [이코노믹데일리] NH농협손해보험·생명의 지난해 실적이 일제히 하락했다. 손해율 악화·지급 보험금 증가 등으로 인한 보험손익 감소가 주 원인으로 투자손익을 늘렸음에도 순익이 감소했다. 11일 농협금융지주에 따르면 NH농협손보·생명의 지난해 당기순이익이 모두 감소했다. NH농협손보의 지난해 연결 기준 당기순이익은 824억원으로 전년 동기(1239억원) 대비 20.4% 감소했다. 이는 대형 산불 등 자연재해로 인한 손해율 증가의 영향으로 풀이된다. NH농협손보의 지난해 보험손익은 -22억원으로 전년 829억원에서 적자 전환했다. 지난해 보험영업수익은 4조6346억원으로 전년(4조3452억원) 대비 6.6% 증가했다. 다만 보험영업비용도 4조6368억원으로 전년(4조2623억원)보다 8.7% 늘었다. 같은 기간 투자손익은 1488억원으로 전년(854억원) 대비 74.2% 급증했으나 보험손익 감소 금액이 더 크게 나타났다. NH농협생명의 지난해 연결 기준 당기순이익은 2155억원으로 전년(2461억원) 대비 12.4% 감소했다. 수익별로는 보험손익이 3891억원으로 전년(5214억원) 대비 25.3% 감소했으며 투자손익은 지난 2024년 -441억원에서 649억원 흑자로 전환했다. 보험손익 항목별로는 지난해 보험영업수익이 1조6097억원으로 전년(1조5946억원) 대비 소폭 증가했으나 보험영업비용이 1조2205억원으로 전년(1조731억원) 대비 13% 늘어나면서 손익이 감소했다. 자본적정성 지표인 지급여력(K-ICS) 비율은 양사 모두 전년 대비 하락했다. 다만 NH농협손보는 단일 분기 기준으로 비율이 상승했으며 NH농협생명은 당국 권고치보다 높은 수준을 유지했다. NH농협손보의 지난해 K-ICS 비율 추정치는 177.44%로 24.15%p 하락했으나 전분기(163.49%)보다는 13.95%p 개선됐다. 같은 기간 NH농협생명의 K-ICS 비율은 396.7%로 전년(429.42%) 32.72%p 감소했으나 당국 권고치인 130%를 크게 상회하고 있다. NH농협손보·생명의 지난해 실적 하락은 본업인 보험손익이 하락한 영향이다. 최근 보험업계는 손해율 악화·지급 보험금 증가·상품 경쟁 확대 등으로 인해 보험 판매를 통한 수익 성장이 둔화하고 있다. 이에 양사는 상품 경쟁력 확보·경영 효율 강화 등을 통해 성장 전환에 주력할 전망이다. 특히 NH농협손보는 지난달 비전 선포식을 통해 △부채 포트폴리오 구조 혁신 △영업지원 시스템 고도화 △인공지능(AI) 기반 고객센터 구축 및 비대면 보험서비스 구현 등의 전략 과제를 수립했다. 위 전략을 추진해 오는 2030년까지 원수보험료 5조5000억원, 당기순이익 1500억원을 달성하겠다는 계획이다. NH농협손해보험 관계자는 "지난해 자연재해로 피해가 컸으나 농업·농촌의 안정적인 영농활동을 지원하기 위한 역할을 지속적으로 수행해 나가고 있다"고 말했다.2026-02-11 17:19:25

-

NH농협금융, 지난해 순익 2조5112억원 '역대급'…전년 比 2.3%↑ (종합) [이코노믹데일리] NH농협금융지주가 지난해 당기순이익 2조5112억원을 기록하며 안정적인 성장세를 이어갔다. 시장금리 하락과 대내외 변동성 확대 속에서도 비이자이익 중심의 수익 포트폴리오 개선과 선제적 리스크 관리가 실적을 견인했다. 11일 농협금융의 경영실적 공시에 따르면 지난해 당기순이익은 2조5112억원으로 전년 대비 2.3%(575억원) 증가했다. 이는 연간 기준 역대 최대 기록이다. 영업이익은 4조8960억원으로 전년보다 8.6% 성장하며 내실 있는 실적 개선을 이뤘다. 이자이익은 순이자마진(NIM) 하락 영향을 받아 8조4112억원으로 전년 대비 1.0%(860억원) 감소했다. 은행·카드 기준 NIM은 지난해 6월 1.70%에서 12월 1.67%로 하락했다. 반면 비이자이익은 2조2740억원으로 전년 대비 26.4%(4749억원) 증가하며 실적 반등을 이끌었다. 수수료이익이 2조727억원으로 15.2% 늘었고, 유가증권·외환파생 손익도 1조5563억원으로 25.7% 증가했다. 특히 NH투자증권이 리테일과 IB(기업금융) 부문의 균형 성장에 힘입어 당기순이익 1조원을 돌파하며 그룹 비이자이익 확대를 주도했다. 자산건전성 지표도 안정적인 수준을 유지했다. 회수·정상화 중심의 연체 관리로 고정이하여신(NPL)비율은 0.63%로 전년 말 대비 0.05%p 개선됐다. 대손충당금적립률은 165.98%로 주요 금융지주 중 가장 높은 수준을 기록했다. 수익성 지표인 총자산순이익률(ROA)과 자기자본이익률(ROE)은 각각 0.60%, 9.26%로 전년 말 수준을 유지했다. 재무지표를 보면 총자산은 연결 기준 602조8000억원으로 전분기 대비 1.64% 감소했으나, 대출채권은 375조9000억원으로 1.5% 증가했다. 예수금은 353조6000억원으로 4.0% 감소했다. 계열사별로는 NH농협은행이 1조8140억원의 순이익을 거두며 전년 동기 대비 0.4% 증가했다. NH투자증권은 전년보다 50.2% 늘어난 1조316억원으로 큰 폭의 증가세를 보였다. 반면 보험사는 부진했다. 농협생명은 2155억원으로 전년보다 12.4% 감소했고, 농협손해보험은 전년 대비 20.4% 감소한 824억원을 기록했다. 농협금융은 농업지원사업비 6503억원과 사회공헌금액 2762억원을 집행하며 농업·농촌 환원과 사회적 책임 이행도 강화했다. 올해는 '농협금융 생산적금융 특별위원회' 출범을 통해 모험자본과 미래전략산업 중심의 자본 공급을 확대하고, 그룹 포트폴리오의 질적 재편을 추진할 계획이다. 변동성 확대 국면에서 '안전한 금융'과 생산적·포용금융 체계를 동시에 강화해 미래 성장동력을 확보하겠다는 구상이다. 농협금융 관계자는 "앞으로 농협금융만의 특화된 생산적·포용금융 체계의 본격 가동으로 국내 경제 역동성 제고애 기여함과 동시에, 그룹 포트폴리오 체질 개선을 통한 미래 성장동력 확보를 동시에 추진하겠다"고 말했다.

NH농협금융, 지난해 순익 2조5112억원 '역대급'…전년 比 2.3%↑ (종합) [이코노믹데일리] NH농협금융지주가 지난해 당기순이익 2조5112억원을 기록하며 안정적인 성장세를 이어갔다. 시장금리 하락과 대내외 변동성 확대 속에서도 비이자이익 중심의 수익 포트폴리오 개선과 선제적 리스크 관리가 실적을 견인했다. 11일 농협금융의 경영실적 공시에 따르면 지난해 당기순이익은 2조5112억원으로 전년 대비 2.3%(575억원) 증가했다. 이는 연간 기준 역대 최대 기록이다. 영업이익은 4조8960억원으로 전년보다 8.6% 성장하며 내실 있는 실적 개선을 이뤘다. 이자이익은 순이자마진(NIM) 하락 영향을 받아 8조4112억원으로 전년 대비 1.0%(860억원) 감소했다. 은행·카드 기준 NIM은 지난해 6월 1.70%에서 12월 1.67%로 하락했다. 반면 비이자이익은 2조2740억원으로 전년 대비 26.4%(4749억원) 증가하며 실적 반등을 이끌었다. 수수료이익이 2조727억원으로 15.2% 늘었고, 유가증권·외환파생 손익도 1조5563억원으로 25.7% 증가했다. 특히 NH투자증권이 리테일과 IB(기업금융) 부문의 균형 성장에 힘입어 당기순이익 1조원을 돌파하며 그룹 비이자이익 확대를 주도했다. 자산건전성 지표도 안정적인 수준을 유지했다. 회수·정상화 중심의 연체 관리로 고정이하여신(NPL)비율은 0.63%로 전년 말 대비 0.05%p 개선됐다. 대손충당금적립률은 165.98%로 주요 금융지주 중 가장 높은 수준을 기록했다. 수익성 지표인 총자산순이익률(ROA)과 자기자본이익률(ROE)은 각각 0.60%, 9.26%로 전년 말 수준을 유지했다. 재무지표를 보면 총자산은 연결 기준 602조8000억원으로 전분기 대비 1.64% 감소했으나, 대출채권은 375조9000억원으로 1.5% 증가했다. 예수금은 353조6000억원으로 4.0% 감소했다. 계열사별로는 NH농협은행이 1조8140억원의 순이익을 거두며 전년 동기 대비 0.4% 증가했다. NH투자증권은 전년보다 50.2% 늘어난 1조316억원으로 큰 폭의 증가세를 보였다. 반면 보험사는 부진했다. 농협생명은 2155억원으로 전년보다 12.4% 감소했고, 농협손해보험은 전년 대비 20.4% 감소한 824억원을 기록했다. 농협금융은 농업지원사업비 6503억원과 사회공헌금액 2762억원을 집행하며 농업·농촌 환원과 사회적 책임 이행도 강화했다. 올해는 '농협금융 생산적금융 특별위원회' 출범을 통해 모험자본과 미래전략산업 중심의 자본 공급을 확대하고, 그룹 포트폴리오의 질적 재편을 추진할 계획이다. 변동성 확대 국면에서 '안전한 금융'과 생산적·포용금융 체계를 동시에 강화해 미래 성장동력을 확보하겠다는 구상이다. 농협금융 관계자는 "앞으로 농협금융만의 특화된 생산적·포용금융 체계의 본격 가동으로 국내 경제 역동성 제고애 기여함과 동시에, 그룹 포트폴리오 체질 개선을 통한 미래 성장동력 확보를 동시에 추진하겠다"고 말했다.2026-02-11 17:14:41

-

제주항공, 지난해 영업손실 1109억원 '적자 전환'…4분기는 흑자 [이코노믹데일리] 제주항공이 지난해 사고 여파와 고환율 등 악재로 영업이익이 적자 전환했지만, 4분기에는 유류비 절감 등으로 흑자 전환에 성공했다. 9일 금융감독원 전자공시시스템에 따르면 제주항공의 지난해 연결 기준 영업이익은 1109억원으로 전년 동기 대비(799억원) 238.8% 급감했다. 제주항공이 연간 적자를 낸 것은 코로나19 여파가 있었던 2022년 이후 3년 만이다. 같은 기간 매출은 1조5799억원으로 전년 대비 18.4% 감소했으며, 당기순손실은 1436억원으로 적자로 돌아섰다. 제주항공은 지난 2024년 12월 무안국제공항에서 발생한 여객기 사고 이후 지난해 1분기 운항 안전성을 높이기 위해 여객·화물 노선에서 공급을 줄이면서 매출이 감소했다. 여기에 더해 원·달러 환율 상승으로 항공기 임차료, 정비비 등 달러로 결제하는 비용이 늘어난 것과 항공 시장의 출혈 경쟁으로 인해 수익성이 악화한 점도 실적 부진으로 이어졌다. 다만 지난해 말부터 실적 반등세를 보였다. 4분기 기준으로는 매출 4746억원에 영업이익 186억원을 기록했다. 매출은 전년 동기보다 5.4% 증가했고, 영업적자 403억원을 기록했던 전년 4분기와 비교해 흑자로 전환했다. 제주항공은 지난해 4분기 실적 개선 요인으로 연료 효율이 좋은 차세대 항공기인 B737-8 구매기 비중 확대를 통한 체질 개선 효과를 꼽았다. 지난해 1∼3분기 누적 유류비는 전년 동기와 비교해 약 19% 감소한 것으로 나타났다. 또한 효율적인 노선 운영도 실적 개선을 뒷받침했다. 지난해 10월부터 인천~오사카 노선 증편 등을 통해 지난해 일본 노선 연간 탑승객수 400만명을 돌파하며 역대 최대를 기록했다. 지난 1월 제주항공 여객 수는 117만6000여명으로 전년 동기보다 33.5%, 2024년 동기보다 2.6% 늘어나며 회복세를 보여 1분기에도 호실적을 이어갈 것으로 제주항공은 기대했다. 제주항공 관계자는 "올해 내실경영을 바탕으로 재도약 기반 마련에 집중할 방침"이라며 "보유 자산 매각을 통해 유동성과 재무비율 관리에 나서고, 안전관리체계 강화와 핵심 운항 인프라 개선에 대한 투자도 확대할 것"이라고 말했다.

제주항공, 지난해 영업손실 1109억원 '적자 전환'…4분기는 흑자 [이코노믹데일리] 제주항공이 지난해 사고 여파와 고환율 등 악재로 영업이익이 적자 전환했지만, 4분기에는 유류비 절감 등으로 흑자 전환에 성공했다. 9일 금융감독원 전자공시시스템에 따르면 제주항공의 지난해 연결 기준 영업이익은 1109억원으로 전년 동기 대비(799억원) 238.8% 급감했다. 제주항공이 연간 적자를 낸 것은 코로나19 여파가 있었던 2022년 이후 3년 만이다. 같은 기간 매출은 1조5799억원으로 전년 대비 18.4% 감소했으며, 당기순손실은 1436억원으로 적자로 돌아섰다. 제주항공은 지난 2024년 12월 무안국제공항에서 발생한 여객기 사고 이후 지난해 1분기 운항 안전성을 높이기 위해 여객·화물 노선에서 공급을 줄이면서 매출이 감소했다. 여기에 더해 원·달러 환율 상승으로 항공기 임차료, 정비비 등 달러로 결제하는 비용이 늘어난 것과 항공 시장의 출혈 경쟁으로 인해 수익성이 악화한 점도 실적 부진으로 이어졌다. 다만 지난해 말부터 실적 반등세를 보였다. 4분기 기준으로는 매출 4746억원에 영업이익 186억원을 기록했다. 매출은 전년 동기보다 5.4% 증가했고, 영업적자 403억원을 기록했던 전년 4분기와 비교해 흑자로 전환했다. 제주항공은 지난해 4분기 실적 개선 요인으로 연료 효율이 좋은 차세대 항공기인 B737-8 구매기 비중 확대를 통한 체질 개선 효과를 꼽았다. 지난해 1∼3분기 누적 유류비는 전년 동기와 비교해 약 19% 감소한 것으로 나타났다. 또한 효율적인 노선 운영도 실적 개선을 뒷받침했다. 지난해 10월부터 인천~오사카 노선 증편 등을 통해 지난해 일본 노선 연간 탑승객수 400만명을 돌파하며 역대 최대를 기록했다. 지난 1월 제주항공 여객 수는 117만6000여명으로 전년 동기보다 33.5%, 2024년 동기보다 2.6% 늘어나며 회복세를 보여 1분기에도 호실적을 이어갈 것으로 제주항공은 기대했다. 제주항공 관계자는 "올해 내실경영을 바탕으로 재도약 기반 마련에 집중할 방침"이라며 "보유 자산 매각을 통해 유동성과 재무비율 관리에 나서고, 안전관리체계 강화와 핵심 운항 인프라 개선에 대한 투자도 확대할 것"이라고 말했다.2026-02-09 18:01:49

-

![[데일리 제약·바이오 브리프] GC녹십자, 한국 100일 미션 도상훈련 참여…팬데믹 대응 역량 점검 外](https://image.ajunews.com//content/image/2026/02/09/20260209093828432980.jpg) GC녹십자, '한국 100일 미션' 도상훈련 참여…팬데믹 대응 역량 점검 外 [이코노믹데일리] GC녹십자(대표 허은철)는 지난 5일부터 6일까지 이틀간 감염병혁신연합(CEPI), 질병관리청, 식품의약품안전처, 국제백신연구소(IVI)가 주관한 ‘Korea 100Day Mission Tabletop Exercise(한국 100일 미션 도상훈련)’에 참여했다고 9일 밝혔다. 이번 도상훈련은 미래 팬데믹 발생을 가정해 백신 개발부터 허가, 생산, 공급까지 전 과정을 100일 이내에 완료할 수 있는지를 시나리오 기반으로 검증했다. 아울러 정부와 국제기구, 백신 제조사 간 의사결정 체계를 사전에 정비함으로써 실제 팬데믹 상황에서 발생할 수 있는 대응 지연 위험을 최소화하는데 목적을 두고 진행됐다. GC녹십자는 mRNA 의약품 개발의 전 공정을 수행할 수 있는 제조사로 참여해, 자사 mRNA 플랫폼을 활용한 백신 개발 및 생산 역량을 점검했다. 이 과정에서 팬데믹 상황 시 임상 및 허가 절차의 탄력적 적용 방안에 대해서도 논의가 이뤄졌으며 이를 통해 회사 측은 정부와의 긴밀한 협력 하에 보다 즉각적인 대응이 가능할 것으로 내다보고 있다. 또한 GC녹십자는 이번 도상훈련을 통해 증명된 자사의 백신 개발 역량을 바탕으로 향후 국제기구와의 백신 개발 및 조달 협력 가능성도 확대될 것으로 기대하고 있다. 이재우 GC녹십자 개발본부장은 “이번 도상훈련은 미래 팬데믹 상황에서 GC녹십자의 역할과 대응 역량을 점검하는 계기였다”며 “앞으로도 글로벌 보건 위기 대응을 위한 민관 협력에 적극 참여해 공중보건 안전망 강화에 기여할 것”이라고 말했다. ◆광동제약, ‘울산광역시 아동행복위원회’ 후원…지역 아동 권익보호 동참 광동제약(대표이사 최성원·박상영)은 한국아동학대예방협회(회장 이배근)와 함께 지역 아동 권익보호를 위한 ‘울산광역시 아동행복위원회(이하 울산아동행복위원회)’ 출범식을 개최했다고 9일 밝혔다. 한국아동학대예방협회가 주관하고 광동제약이 후원하는 이번 출범식은 협회 이배근 회장과 김태남 민주평화통일자문회의 울산지역회의 부의장을 비롯해 어린이와 학부모, 아동 관련 기관 및 단체 관계자 등 300여 명이 참석한 가운데 진행됐으며 박미희 한국아동학대예방협회 본부장을 초대 위원장으로 위촉했다. 이날 출범식은 미래 세대 주인공인 어린이들이 직접 참여하는 프로그램으로 구성돼 의미를 더했다. 범서초등학교 이유경 학생의 출범 선언을 시작으로 삼일어린이집 원아들의 합창, 선암초등학교 송시아·송은아 학생의 대한민국 어린이헌장 낭독 등이 이어지며 아동 권리 존중의 가치를 되새겼다. 위원회는 앞으로 △아동 안전 및 폭력 예방 캠페인 △긍정양육 문화 확산 △아동 권리 교육 프로그램 운영 △아동 참여 정책 활성화 등 다양한 사업을 추진한다. 또한 통학로와 놀이환경 안전점검, 아동학대 위험 조기발견체계 구축 등 지역 밀착형 보호 안전망 강화에도 주력할 계획이다. 뿐만 아니라 어린이의 목소리가 실제 정책에 반영될 수 있도록 가교역할을 하는 ‘아동의회’, 민주시민의 일원으로 성장하기 위한 ‘어린이 모의투표’, 탐구정신을 기르는 ‘어린이탐정단’ 등 아동이 주체적으로 참여하는 프로그램도 운영된다. 광동제약 관계자는 “울산광역시 아동행복위원회가 지역의 든든한 아동 보호 기반이 되기를 기대한다”며 “어린이 권익 보호를 위한 다양한 활동들이 내실 있게 운영될 수 있도록 힘을 보태겠다”고 말했다. ◆동국제약, ‘마이핏 제주 리얼 말차맛 효소’ 출시 동국제약(대표이사 송준호)이 뉴트리션 브랜드 ‘마이핏’의 고역가수치 효소 제품인 ‘마이핏 제주 리얼 말차맛 효소’를 출시했다고 9일 밝혔다. 마이핏 제주 리얼 말차맛 효소는 15곡 발효 효소분말을 사용해 풍부한 곡물 영양을 함유한 제품으로 한국인 대상 맞춤 고함량 역가 설계가 특징이다. 동국제약 효소 라인업 중 가장 높은 수준의 역가수치인 1포당 총 역가수치 65만3000유닛(unit)으로 설계됐으며 탄수화물 분해 요소인 알파아밀라아제의 활성 수치를 더 높게 설정하고 단백질 분해 요소인 프로테아제를 균형 있게 구성했다. 또한 최근 소비자들의 선호도가 높은 말차 트렌드를 적극 반영해 자연 그대로의 진하고 깨끗한 풍미를 구현하는 제주산 말차를 함유했다. 특히 제품 원료로 사용된 제주산 말차는 제주의 비옥한 토양에서 차광재배를 통해 키워낸 어린 찻잎을 통해 생산돼 풍미가 깊고 부드럽다는 점이 특징이다. 하루 1포로 요거트나 우유 등 다양한 식품에 곁들이기에 적합하며 스틱 분말 제형으로 제작돼 물 없이도 언제 어디서나 간편하게 섭취할 수 있다. 동국제약 건식사업부 담당자는 “마이핏 제주 리얼 말차맛 효소는 풍부한 곡물 영양과 고함량 역가수치를 동시에 충족하면서도 최근 유행하는 맛을 더해 식후 루틴으로 기획된 제품”이라며 “맛과 성분을 동시에 고려하는 현대인들에게 일상 속 라이프 밸런스를 돕는 최적의 선택지가 될 것”이라고 말했다.

GC녹십자, '한국 100일 미션' 도상훈련 참여…팬데믹 대응 역량 점검 外 [이코노믹데일리] GC녹십자(대표 허은철)는 지난 5일부터 6일까지 이틀간 감염병혁신연합(CEPI), 질병관리청, 식품의약품안전처, 국제백신연구소(IVI)가 주관한 ‘Korea 100Day Mission Tabletop Exercise(한국 100일 미션 도상훈련)’에 참여했다고 9일 밝혔다. 이번 도상훈련은 미래 팬데믹 발생을 가정해 백신 개발부터 허가, 생산, 공급까지 전 과정을 100일 이내에 완료할 수 있는지를 시나리오 기반으로 검증했다. 아울러 정부와 국제기구, 백신 제조사 간 의사결정 체계를 사전에 정비함으로써 실제 팬데믹 상황에서 발생할 수 있는 대응 지연 위험을 최소화하는데 목적을 두고 진행됐다. GC녹십자는 mRNA 의약품 개발의 전 공정을 수행할 수 있는 제조사로 참여해, 자사 mRNA 플랫폼을 활용한 백신 개발 및 생산 역량을 점검했다. 이 과정에서 팬데믹 상황 시 임상 및 허가 절차의 탄력적 적용 방안에 대해서도 논의가 이뤄졌으며 이를 통해 회사 측은 정부와의 긴밀한 협력 하에 보다 즉각적인 대응이 가능할 것으로 내다보고 있다. 또한 GC녹십자는 이번 도상훈련을 통해 증명된 자사의 백신 개발 역량을 바탕으로 향후 국제기구와의 백신 개발 및 조달 협력 가능성도 확대될 것으로 기대하고 있다. 이재우 GC녹십자 개발본부장은 “이번 도상훈련은 미래 팬데믹 상황에서 GC녹십자의 역할과 대응 역량을 점검하는 계기였다”며 “앞으로도 글로벌 보건 위기 대응을 위한 민관 협력에 적극 참여해 공중보건 안전망 강화에 기여할 것”이라고 말했다. ◆광동제약, ‘울산광역시 아동행복위원회’ 후원…지역 아동 권익보호 동참 광동제약(대표이사 최성원·박상영)은 한국아동학대예방협회(회장 이배근)와 함께 지역 아동 권익보호를 위한 ‘울산광역시 아동행복위원회(이하 울산아동행복위원회)’ 출범식을 개최했다고 9일 밝혔다. 한국아동학대예방협회가 주관하고 광동제약이 후원하는 이번 출범식은 협회 이배근 회장과 김태남 민주평화통일자문회의 울산지역회의 부의장을 비롯해 어린이와 학부모, 아동 관련 기관 및 단체 관계자 등 300여 명이 참석한 가운데 진행됐으며 박미희 한국아동학대예방협회 본부장을 초대 위원장으로 위촉했다. 이날 출범식은 미래 세대 주인공인 어린이들이 직접 참여하는 프로그램으로 구성돼 의미를 더했다. 범서초등학교 이유경 학생의 출범 선언을 시작으로 삼일어린이집 원아들의 합창, 선암초등학교 송시아·송은아 학생의 대한민국 어린이헌장 낭독 등이 이어지며 아동 권리 존중의 가치를 되새겼다. 위원회는 앞으로 △아동 안전 및 폭력 예방 캠페인 △긍정양육 문화 확산 △아동 권리 교육 프로그램 운영 △아동 참여 정책 활성화 등 다양한 사업을 추진한다. 또한 통학로와 놀이환경 안전점검, 아동학대 위험 조기발견체계 구축 등 지역 밀착형 보호 안전망 강화에도 주력할 계획이다. 뿐만 아니라 어린이의 목소리가 실제 정책에 반영될 수 있도록 가교역할을 하는 ‘아동의회’, 민주시민의 일원으로 성장하기 위한 ‘어린이 모의투표’, 탐구정신을 기르는 ‘어린이탐정단’ 등 아동이 주체적으로 참여하는 프로그램도 운영된다. 광동제약 관계자는 “울산광역시 아동행복위원회가 지역의 든든한 아동 보호 기반이 되기를 기대한다”며 “어린이 권익 보호를 위한 다양한 활동들이 내실 있게 운영될 수 있도록 힘을 보태겠다”고 말했다. ◆동국제약, ‘마이핏 제주 리얼 말차맛 효소’ 출시 동국제약(대표이사 송준호)이 뉴트리션 브랜드 ‘마이핏’의 고역가수치 효소 제품인 ‘마이핏 제주 리얼 말차맛 효소’를 출시했다고 9일 밝혔다. 마이핏 제주 리얼 말차맛 효소는 15곡 발효 효소분말을 사용해 풍부한 곡물 영양을 함유한 제품으로 한국인 대상 맞춤 고함량 역가 설계가 특징이다. 동국제약 효소 라인업 중 가장 높은 수준의 역가수치인 1포당 총 역가수치 65만3000유닛(unit)으로 설계됐으며 탄수화물 분해 요소인 알파아밀라아제의 활성 수치를 더 높게 설정하고 단백질 분해 요소인 프로테아제를 균형 있게 구성했다. 또한 최근 소비자들의 선호도가 높은 말차 트렌드를 적극 반영해 자연 그대로의 진하고 깨끗한 풍미를 구현하는 제주산 말차를 함유했다. 특히 제품 원료로 사용된 제주산 말차는 제주의 비옥한 토양에서 차광재배를 통해 키워낸 어린 찻잎을 통해 생산돼 풍미가 깊고 부드럽다는 점이 특징이다. 하루 1포로 요거트나 우유 등 다양한 식품에 곁들이기에 적합하며 스틱 분말 제형으로 제작돼 물 없이도 언제 어디서나 간편하게 섭취할 수 있다. 동국제약 건식사업부 담당자는 “마이핏 제주 리얼 말차맛 효소는 풍부한 곡물 영양과 고함량 역가수치를 동시에 충족하면서도 최근 유행하는 맛을 더해 식후 루틴으로 기획된 제품”이라며 “맛과 성분을 동시에 고려하는 현대인들에게 일상 속 라이프 밸런스를 돕는 최적의 선택지가 될 것”이라고 말했다.2026-02-09 10:34:44

-

대우건설, 지난해 영업손실 8154억원…"미분양·원가율 상승 영향" [이코노믹데일리] 대우건설(대표이사 김보현)은 지난 2025년 경영실적 잠정집계 결과 매출 8조546억원, 영업손실 8154억원, 당기순손실 9161억원을 기록했다고 9일 공시했다. 4분기 경영실적 잠정집계 결과는 매출 1조7140억원, 영업손실 1조1055억원, 당기순손실 8781억원을 기록했다. 연간 매출액은 전년 대비 23.3% 감소했다. 사업부문별로는 △건축사업부문 5조5084억원 △토목사업부문 1조4041억원 △플랜트사업부문 8411억원 △기타연결종속부문 3010억원의 매출을 올렸다. 대우건설 관계자는 “부동산 시장 양극화에 따른 지방 미분양과 해외 일부 현장의 원가율 상승 영향으로 손실이 컸다”며 “국내 시화MTV 푸르지오 디 오션, 대구 달서푸르지오 시그니처, 고양 동 지식산업센터 미분양 할인판매와 해외 싱가포르 도시철도 현장의 설계 변경에 따른 물량 증가 영향이 큰 비중을 차지했다”고 밝혔다. 다만 “주요 리스크를 선제적으로 반영했음에도 영업현금흐름 등 재무안정성은 유지되고 있으며 추가 손실은 제한적일 것이다”라고 덧붙였다. 회사 측은 차입금의 경우 3조7000억원 규모로 유지 중이고 프로젝트 파이낸싱(PF) 보증도 업계 최저 수준인 1조2000억원 수준이라고 설명했다. 대우건설의 2025년 신규 수주액은 14조 2355억원으로 전년 대비 증가했다. 특히 대규모 사업이 실적을 견인하며 연간 수주목표인 14조 2000억원의 100.3%를 달성했다. 작년 말 기준 50조5968억원의 수주잔고를 보유해 연간 매출액 대비 6.3년치 일감을 확보한 상태다. 대우건설 관계자는 “원가율 좋은 대형 자체사업이 모두 100% 완판됐다”며 “향후 대규모 현금 공급 역할을 할 것으로 보여 재무안정성과 수익성 개선에 크게 기여할 것으로 기대된다”고 말했다. 올해 신규수주와 매출 전망치는 각각 18조원, 8조원이다. 창사 이래 최대 금액수주로 불확실성을 해소하고 공격적인 사업계획을 수립해 실적 턴어라운드에 나선다는 계획이다. 지속 성장을 위한 내실 경영과 해외시장 확대 전략은 그대로 이어갈 것으로 보인다. 대우건설 관계자는 “체코 원전과 가덕도 신공항 등 기대되는 초대형 프로젝트들이 많다”며 “핵심 공종 수주 경쟁력을 적극 활용하여 올해를 대도약의 해로 만들 것”이라고 강조했다. 이어 “리스크 관리를 강화하고 수익성 중심의 내실경영 확대를 통해 올해 목표를 초과 달성하도록 최선을 다하겠다”고 말했다.

대우건설, 지난해 영업손실 8154억원…"미분양·원가율 상승 영향" [이코노믹데일리] 대우건설(대표이사 김보현)은 지난 2025년 경영실적 잠정집계 결과 매출 8조546억원, 영업손실 8154억원, 당기순손실 9161억원을 기록했다고 9일 공시했다. 4분기 경영실적 잠정집계 결과는 매출 1조7140억원, 영업손실 1조1055억원, 당기순손실 8781억원을 기록했다. 연간 매출액은 전년 대비 23.3% 감소했다. 사업부문별로는 △건축사업부문 5조5084억원 △토목사업부문 1조4041억원 △플랜트사업부문 8411억원 △기타연결종속부문 3010억원의 매출을 올렸다. 대우건설 관계자는 “부동산 시장 양극화에 따른 지방 미분양과 해외 일부 현장의 원가율 상승 영향으로 손실이 컸다”며 “국내 시화MTV 푸르지오 디 오션, 대구 달서푸르지오 시그니처, 고양 동 지식산업센터 미분양 할인판매와 해외 싱가포르 도시철도 현장의 설계 변경에 따른 물량 증가 영향이 큰 비중을 차지했다”고 밝혔다. 다만 “주요 리스크를 선제적으로 반영했음에도 영업현금흐름 등 재무안정성은 유지되고 있으며 추가 손실은 제한적일 것이다”라고 덧붙였다. 회사 측은 차입금의 경우 3조7000억원 규모로 유지 중이고 프로젝트 파이낸싱(PF) 보증도 업계 최저 수준인 1조2000억원 수준이라고 설명했다. 대우건설의 2025년 신규 수주액은 14조 2355억원으로 전년 대비 증가했다. 특히 대규모 사업이 실적을 견인하며 연간 수주목표인 14조 2000억원의 100.3%를 달성했다. 작년 말 기준 50조5968억원의 수주잔고를 보유해 연간 매출액 대비 6.3년치 일감을 확보한 상태다. 대우건설 관계자는 “원가율 좋은 대형 자체사업이 모두 100% 완판됐다”며 “향후 대규모 현금 공급 역할을 할 것으로 보여 재무안정성과 수익성 개선에 크게 기여할 것으로 기대된다”고 말했다. 올해 신규수주와 매출 전망치는 각각 18조원, 8조원이다. 창사 이래 최대 금액수주로 불확실성을 해소하고 공격적인 사업계획을 수립해 실적 턴어라운드에 나선다는 계획이다. 지속 성장을 위한 내실 경영과 해외시장 확대 전략은 그대로 이어갈 것으로 보인다. 대우건설 관계자는 “체코 원전과 가덕도 신공항 등 기대되는 초대형 프로젝트들이 많다”며 “핵심 공종 수주 경쟁력을 적극 활용하여 올해를 대도약의 해로 만들 것”이라고 강조했다. 이어 “리스크 관리를 강화하고 수익성 중심의 내실경영 확대를 통해 올해 목표를 초과 달성하도록 최선을 다하겠다”고 말했다.2026-02-09 10:02:51

-

S2W, 신임 COO에 백주석 전 자비스앤빌런즈 대표 영입…글로벌 확장 시동 [이코노믹데일리] AI(인공지능) 빅데이터 분석 전문기업 에스투더블유(S2W)가 '삼쩜삼' 신화를 이끈 백주석 전 자비스앤빌런즈 대표를 영입하며 글로벌 기업 도약을 위한 진용을 갖췄다. 상장 이후 본격적인 외형 확장과 내실 다지기라는 두 마리 토끼를 잡기 위한 전략적 인선으로 풀이된다. S2W는 9일 백주석 전 자비스앤빌런즈 대표를 신임 최고운영책임자(COO) 겸 부대표로 선임했다고 밝혔다. 백 신임 COO는 세무 도움 서비스 '삼쩜삼' 운영사인 핀테크 기업 자비스앤빌런즈의 최고경영자(CEO)를 역임한 경영 전문가다. 그는 삼성물산과 국내 유력 로펌 등을 거치며 대기업의 체계적인 시스템과 스타트업의 역동적인 생태계를 모두 경험했다. 시장 변화에 기민하게 대응하면서도 조직 운영의 안정성을 꾀할 수 있는 적임자로 평가받는다. S2W는 이번 영입을 기점으로 '글로벌 빅데이터 분석 AI 기업'으로의 전환에 속도를 낸다. 백 COO는 향후 국내외 사업 로드맵 수립과 실행은 물론 인수합병(M&A), 전략적 투자, 기업설명회(IR) 등 경영 전반을 아우르는 전략 기획 컨트롤타워 역할을 수행한다. 또한 전사 밸류체인 효율화와 고도화 작업을 주도하며 부서 간 시너지를 극대화할 계획이다. 백 COO는 "상장 이듬해인 올해는 그간 다져온 기술적 기반과 대외 신인도를 바탕으로 시장 점유율을 대폭 확대하고 글로벌 무대에서 존재감을 강화해야 하는 골든타임"이라며 "외형 확장과 내실 강화를 균형 있게 도모해 지속 가능한 성장의 발판을 마련하겠다"고 밝혔다. 2018년 설립된 S2W는 다크웹 등 비정형 빅데이터 분석 분야에서 독보적인 기술력을 보유한 기업이다. 세계경제포럼(WEF) '2023년 100대 기술 선도기업'에 선정된 바 있으며 현재 공공기관용 안보 AI 플랫폼 '자비스', 기업용 보안 솔루션 '퀘이사', AI 플랫폼 'SAIP' 등을 공급하고 있다. 최근에는 마이크로소프트(MS)의 '시큐리티 코파일럿'에 데이터를 공급하는 파트너로 선정되며 글로벌 시장에서의 입지를 넓히고 있다.

S2W, 신임 COO에 백주석 전 자비스앤빌런즈 대표 영입…글로벌 확장 시동 [이코노믹데일리] AI(인공지능) 빅데이터 분석 전문기업 에스투더블유(S2W)가 '삼쩜삼' 신화를 이끈 백주석 전 자비스앤빌런즈 대표를 영입하며 글로벌 기업 도약을 위한 진용을 갖췄다. 상장 이후 본격적인 외형 확장과 내실 다지기라는 두 마리 토끼를 잡기 위한 전략적 인선으로 풀이된다. S2W는 9일 백주석 전 자비스앤빌런즈 대표를 신임 최고운영책임자(COO) 겸 부대표로 선임했다고 밝혔다. 백 신임 COO는 세무 도움 서비스 '삼쩜삼' 운영사인 핀테크 기업 자비스앤빌런즈의 최고경영자(CEO)를 역임한 경영 전문가다. 그는 삼성물산과 국내 유력 로펌 등을 거치며 대기업의 체계적인 시스템과 스타트업의 역동적인 생태계를 모두 경험했다. 시장 변화에 기민하게 대응하면서도 조직 운영의 안정성을 꾀할 수 있는 적임자로 평가받는다. S2W는 이번 영입을 기점으로 '글로벌 빅데이터 분석 AI 기업'으로의 전환에 속도를 낸다. 백 COO는 향후 국내외 사업 로드맵 수립과 실행은 물론 인수합병(M&A), 전략적 투자, 기업설명회(IR) 등 경영 전반을 아우르는 전략 기획 컨트롤타워 역할을 수행한다. 또한 전사 밸류체인 효율화와 고도화 작업을 주도하며 부서 간 시너지를 극대화할 계획이다. 백 COO는 "상장 이듬해인 올해는 그간 다져온 기술적 기반과 대외 신인도를 바탕으로 시장 점유율을 대폭 확대하고 글로벌 무대에서 존재감을 강화해야 하는 골든타임"이라며 "외형 확장과 내실 강화를 균형 있게 도모해 지속 가능한 성장의 발판을 마련하겠다"고 밝혔다. 2018년 설립된 S2W는 다크웹 등 비정형 빅데이터 분석 분야에서 독보적인 기술력을 보유한 기업이다. 세계경제포럼(WEF) '2023년 100대 기술 선도기업'에 선정된 바 있으며 현재 공공기관용 안보 AI 플랫폼 '자비스', 기업용 보안 솔루션 '퀘이사', AI 플랫폼 'SAIP' 등을 공급하고 있다. 최근에는 마이크로소프트(MS)의 '시큐리티 코파일럿'에 데이터를 공급하는 파트너로 선정되며 글로벌 시장에서의 입지를 넓히고 있다.2026-02-09 09:35:45

-

여야 한목소리, "있지도 않은 코인 거래됐다"…빗썸 사태에 '무차입 공매도' 논란 재점화 [이코노믹데일리] 빗썸발 '60조원 비트코인 오지급 사태'가 정치권을 강타하며 가상자산 시장 규제 강화의 기폭제로 떠올랐다. 여야는 이번 사고를 단순 전산 오류가 아닌 '구조적 결함'으로 규정하고 거래소의 내부 통제 시스템과 장부 거래 방식에 대한 강도 높은 개혁을 주문했다. 7일 정치권에 따르면 나경원 국민의힘 의원은 페이스북을 통해 "빗썸의 유령 코인 사태는 무차입 공매도와 다를 바 없는 시장 교란 행위"라고 맹비난했다. 나 의원은 "전 세계 비트코인 발행량의 2%에 달하는 60조원 규모가 전산상으로 생성되고 거래됐다"며 "실제 자산 이동 없이 장부상 숫자만 오가는 '구멍가게식' 운영이 뱅크런(대규모 인출 사태)과 시장 붕괴를 초래할 수 있다"고 경고했다. 김지호 더불어민주당 대변인 역시 브리핑에서 "이번 사태는 단순 입력 실수를 넘어 가상자산 거래소의 장부 관리 시스템에 치명적 허점이 있음을 드러낸 사건"이라고 지적했다. 김 대변인은 "보유하지 않은 자산이 거래되고 가격 변동을 유발했다는 점에서 결코 가볍게 볼 수 없다"며 금융당국의 신속하고 엄정한 조사와 책임자 처벌을 촉구했다. 이번 사태의 핵심 쟁점은 '실제 보유량 없는 거래'가 가능했다는 점이다. 빗썸이 62만개(약 64조원)의 비트코인을 오지급하는 과정에서 블록체인상 실제 코인 이동은 없었지만, 전산상으로는 코인이 지급되고 일부는 매도까지 체결됐다. 이는 주식 시장의 '무차입 공매도'처럼 실물 없이 허수 주문만으로 시장 가격을 왜곡시킬 수 있다는 우려를 현실화했다. 정치권은 이를 두고 거래소 시스템이 시장의 가격 발견 기능을 망가뜨렸다고 비판한다. 나경원 의원이 제안한 '보유량 연동 주문 시스템 의무화'는 거래소가 실제 보유한 코인 수량 내에서만 주문과 체결이 가능하도록 기술적으로 강제하자는 취지다. 업계는 이번 사고가 국회에 계류 중인 '디지털자산 기본법(2단계 입법)' 논의에 미칠 파장에 촉각을 곤두세우고 있다. 당초 기본법은 가상자산 발행(ICO) 허용 등 시장 육성에 무게를 뒀으나, 이번 사태로 거래소 통제와 지배구조 개선 등 규제 중심으로 선회할 가능성이 커졌다. 특히 금융당국이 거래소를 '공적 인프라' 수준으로 규제하려는 움직임에 힘이 실릴 전망이다. 빗썸과 같은 대형 거래소의 시스템 오류가 시장 전체의 시스템 리스크로 번질 수 있음이 확인됐기 때문이다. 금융위원회와 금융감독원은 지난 7일 긴급 점검회의를 열고 빗썸에 대한 현장 검사에 착수했다. 당국은 오지급 경위뿐만 아니라 실제 보유량 대비 전산상 유통량의 불일치 여부(장부 거래 실태)를 집중적으로 들여다볼 계획이다. 전문가들은 "이번 사고는 가상자산 시장이 덩치는 커졌지만 내실은 여전히 취약함을 보여준 사례"라며 "투자자 보호를 위한 기술적, 제도적 안전장치 마련이 시급하다"고 입을 모았다.

여야 한목소리, "있지도 않은 코인 거래됐다"…빗썸 사태에 '무차입 공매도' 논란 재점화 [이코노믹데일리] 빗썸발 '60조원 비트코인 오지급 사태'가 정치권을 강타하며 가상자산 시장 규제 강화의 기폭제로 떠올랐다. 여야는 이번 사고를 단순 전산 오류가 아닌 '구조적 결함'으로 규정하고 거래소의 내부 통제 시스템과 장부 거래 방식에 대한 강도 높은 개혁을 주문했다. 7일 정치권에 따르면 나경원 국민의힘 의원은 페이스북을 통해 "빗썸의 유령 코인 사태는 무차입 공매도와 다를 바 없는 시장 교란 행위"라고 맹비난했다. 나 의원은 "전 세계 비트코인 발행량의 2%에 달하는 60조원 규모가 전산상으로 생성되고 거래됐다"며 "실제 자산 이동 없이 장부상 숫자만 오가는 '구멍가게식' 운영이 뱅크런(대규모 인출 사태)과 시장 붕괴를 초래할 수 있다"고 경고했다. 김지호 더불어민주당 대변인 역시 브리핑에서 "이번 사태는 단순 입력 실수를 넘어 가상자산 거래소의 장부 관리 시스템에 치명적 허점이 있음을 드러낸 사건"이라고 지적했다. 김 대변인은 "보유하지 않은 자산이 거래되고 가격 변동을 유발했다는 점에서 결코 가볍게 볼 수 없다"며 금융당국의 신속하고 엄정한 조사와 책임자 처벌을 촉구했다. 이번 사태의 핵심 쟁점은 '실제 보유량 없는 거래'가 가능했다는 점이다. 빗썸이 62만개(약 64조원)의 비트코인을 오지급하는 과정에서 블록체인상 실제 코인 이동은 없었지만, 전산상으로는 코인이 지급되고 일부는 매도까지 체결됐다. 이는 주식 시장의 '무차입 공매도'처럼 실물 없이 허수 주문만으로 시장 가격을 왜곡시킬 수 있다는 우려를 현실화했다. 정치권은 이를 두고 거래소 시스템이 시장의 가격 발견 기능을 망가뜨렸다고 비판한다. 나경원 의원이 제안한 '보유량 연동 주문 시스템 의무화'는 거래소가 실제 보유한 코인 수량 내에서만 주문과 체결이 가능하도록 기술적으로 강제하자는 취지다. 업계는 이번 사고가 국회에 계류 중인 '디지털자산 기본법(2단계 입법)' 논의에 미칠 파장에 촉각을 곤두세우고 있다. 당초 기본법은 가상자산 발행(ICO) 허용 등 시장 육성에 무게를 뒀으나, 이번 사태로 거래소 통제와 지배구조 개선 등 규제 중심으로 선회할 가능성이 커졌다. 특히 금융당국이 거래소를 '공적 인프라' 수준으로 규제하려는 움직임에 힘이 실릴 전망이다. 빗썸과 같은 대형 거래소의 시스템 오류가 시장 전체의 시스템 리스크로 번질 수 있음이 확인됐기 때문이다. 금융위원회와 금융감독원은 지난 7일 긴급 점검회의를 열고 빗썸에 대한 현장 검사에 착수했다. 당국은 오지급 경위뿐만 아니라 실제 보유량 대비 전산상 유통량의 불일치 여부(장부 거래 실태)를 집중적으로 들여다볼 계획이다. 전문가들은 "이번 사고는 가상자산 시장이 덩치는 커졌지만 내실은 여전히 취약함을 보여준 사례"라며 "투자자 보호를 위한 기술적, 제도적 안전장치 마련이 시급하다"고 입을 모았다.2026-02-08 13:49:00

-

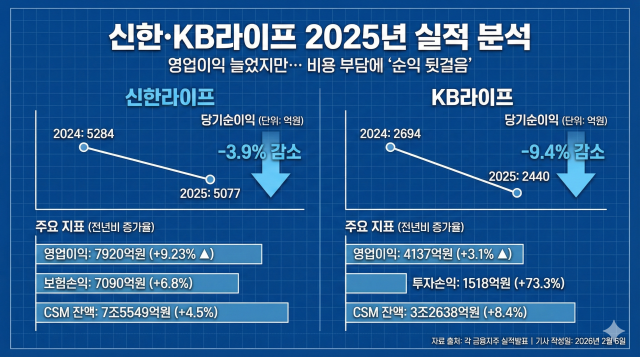

신한·KB라이프, 지난해 순익 감소…영업익 개선에도 비용 부담 영향 [이코노믹데일리] 신한라이프·KB라이프 등 금융지주 생명보험사의 지난해 당기순이익이 전년 대비 감소했다. 특히 양사는 영업이익이 늘었음에도 법인세 등 비용 증가로 순익이 하락한 것으로 나타났다. 6일 업계에 따르면 신한라이프의 지난해 연결 기준 당기순이익은 5077억원으로 전년 동기(5284억원) 대비 3.9% 감소했다. 특히 4분기 단일기준으로는 전년(1702억원) 대비 1770억원 감소한 68억원 적자를 기록하면서 연간 최대실적 갱신에 실패했다. 신한라이프의 순익 하락은 법인세율 인상·명예퇴직자 퇴직금 증가의 영향이다. 신한라이프의 지난해 4분기 단일 기준 법인세비용 차감 전 계속사업이익은 1008억원으로 전년(817억원) 대비 23.3% 증가했으나 법인세비용이 반영된 당기순이익에서는 적자로 전환했다. 이에 신한금융 측은 법인세율 인상으로 이연법인세 부채가 일시 반영됐으며 희망퇴직 관련 비용도 발생했다고 설명했다. 다만 본업 수익 측면에서는 전년 대비 성장한 것으로 나타났다. 신한라이프의 지난해 보험 손익은 7090억원으로 전년(6640억원) 대비 6.8% 증가했다. 같은 기간 금융손익도 유가증권 관련 이익 확대의 영향으로 전년 동기(1544억원)보다 31.5% 증가한 2031억원을 기록했다. 그 결과 신한라이프의 지난해 영업이익은 7920억원으로 전년(7251억원) 대비 9.23% 늘었다. 지난해 미래 수익 지표인 보험계약마진(CSM) 잔액은 7조5549억원으로 전년(7조2268억원) 대비 4.5% 늘었다. 자본적정성을 나타내는 지급여력(K-ICS) 비율은 204.3%로 전년 대비 1.4%p 하락했으나 당국 규제 기준인 130%를 상회하고 있다. KB라이프는 보험손익 하락, 법인세 인상 등의 영향으로 전년 대비 순익이 감소했다. KB라이프의 지난해 개별 기준 당기순이익은 2440억원으로 전년(2694억원) 대비 9.4% 줄었다. 손익 항목별로는 보험손익이 2619억원으로 전년(3138억원) 대비 16.5% 감소했으나 투자손익은 1518억원으로 전년(876억원)보다 73.3% 늘어났다. 그 결과 영업이익이 전년(4014억원) 대비 3.1% 늘어난 4137억원을 기록했으나 영업 외 비용 부담이 커지면서 당기순이익이 악화했다. 같은 기간 CSM은 3조2638억원으로 전년(3조105억원) 대비 8.4% 늘어났다. K-ICS 비율은 270.2%로 전년 대비 7.1%p 상승하면서 기준치보다 높은 수준을 유지했다. 업계 관계자는 "법인세 증가·하반기 손해율 악화 등의 영향으로 당기순이익이 줄어드는 경향을 보였으나 보험사의 수익 저장고 개념인 CSM과 건전성 지표인 K-ICS 비율 등 영업·내실 면에서는 성장을 유지하고 있다"고 말했다.

신한·KB라이프, 지난해 순익 감소…영업익 개선에도 비용 부담 영향 [이코노믹데일리] 신한라이프·KB라이프 등 금융지주 생명보험사의 지난해 당기순이익이 전년 대비 감소했다. 특히 양사는 영업이익이 늘었음에도 법인세 등 비용 증가로 순익이 하락한 것으로 나타났다. 6일 업계에 따르면 신한라이프의 지난해 연결 기준 당기순이익은 5077억원으로 전년 동기(5284억원) 대비 3.9% 감소했다. 특히 4분기 단일기준으로는 전년(1702억원) 대비 1770억원 감소한 68억원 적자를 기록하면서 연간 최대실적 갱신에 실패했다. 신한라이프의 순익 하락은 법인세율 인상·명예퇴직자 퇴직금 증가의 영향이다. 신한라이프의 지난해 4분기 단일 기준 법인세비용 차감 전 계속사업이익은 1008억원으로 전년(817억원) 대비 23.3% 증가했으나 법인세비용이 반영된 당기순이익에서는 적자로 전환했다. 이에 신한금융 측은 법인세율 인상으로 이연법인세 부채가 일시 반영됐으며 희망퇴직 관련 비용도 발생했다고 설명했다. 다만 본업 수익 측면에서는 전년 대비 성장한 것으로 나타났다. 신한라이프의 지난해 보험 손익은 7090억원으로 전년(6640억원) 대비 6.8% 증가했다. 같은 기간 금융손익도 유가증권 관련 이익 확대의 영향으로 전년 동기(1544억원)보다 31.5% 증가한 2031억원을 기록했다. 그 결과 신한라이프의 지난해 영업이익은 7920억원으로 전년(7251억원) 대비 9.23% 늘었다. 지난해 미래 수익 지표인 보험계약마진(CSM) 잔액은 7조5549억원으로 전년(7조2268억원) 대비 4.5% 늘었다. 자본적정성을 나타내는 지급여력(K-ICS) 비율은 204.3%로 전년 대비 1.4%p 하락했으나 당국 규제 기준인 130%를 상회하고 있다. KB라이프는 보험손익 하락, 법인세 인상 등의 영향으로 전년 대비 순익이 감소했다. KB라이프의 지난해 개별 기준 당기순이익은 2440억원으로 전년(2694억원) 대비 9.4% 줄었다. 손익 항목별로는 보험손익이 2619억원으로 전년(3138억원) 대비 16.5% 감소했으나 투자손익은 1518억원으로 전년(876억원)보다 73.3% 늘어났다. 그 결과 영업이익이 전년(4014억원) 대비 3.1% 늘어난 4137억원을 기록했으나 영업 외 비용 부담이 커지면서 당기순이익이 악화했다. 같은 기간 CSM은 3조2638억원으로 전년(3조105억원) 대비 8.4% 늘어났다. K-ICS 비율은 270.2%로 전년 대비 7.1%p 상승하면서 기준치보다 높은 수준을 유지했다. 업계 관계자는 "법인세 증가·하반기 손해율 악화 등의 영향으로 당기순이익이 줄어드는 경향을 보였으나 보험사의 수익 저장고 개념인 CSM과 건전성 지표인 K-ICS 비율 등 영업·내실 면에서는 성장을 유지하고 있다"고 말했다.2026-02-06 17:47:48

-

JB금융, 지난해 순이익 7104억원 '역대 최대'…주주환원도 강화 (종합) [이코노믹데일리] JB금융지주는 지난해 당기순이익 7104억원을 시현하며 사상 최대 실적을 달성했다. JB우리캐피탈의 순이익이 급증하며 그룹 실적을 견인했다. 5일 JB금융의 경영실적 공시에 따르면 지난해 당기순이익(지배기업 지분 기준)은 7104억원으로 전년 동기(6775억원) 대비 4.9% 증가했다. 이는 지난해 초 회사가 제시했던 연간 가이던스를 상회하는 실적이다. 4분기 기준으로는 1144억원에서 13.1% 증가한 1317억원을 거뒀다. 지난해 영업이익은 9523억원으로 전년 동기(9061억원) 대비 5.1% 늘었다. 4분기 기준으로는 1583억원에서 1869억원으로 18.1% 증가했다. 주요 경영지표 측면에서는 지배지분 자기자본이익률(ROE) 12.4% 및 총자산이익률(ROA) 1.04%를 기록하며 7년 연속 두자릿수 ROE와 2년 연속 1% 이상의 ROA라는 안정적인 수익성을 보여줬다. JB금융은 위험가중자산이익률(RORWA) 중심의 질적 성장 전략을 바탕으로 핵심사업 비중 확대 및 기반 사업 내 리밸런싱 전략을 통해 자본효율성을 제고하고 있다. 그 결과 원화 대출금 자산 규모는 전년 말 대비 7.7% 증가했지만, 위험가중자산(RWA)은 이보다 낮은 3.9% 수준으로 증가했다. 이에 따라 보통주자본비율(잠정)은 전년 대비 0.37%p 상승한 12.58%를 기록하며 견조한 자본적정성을 이어가고 있다. 그룹 계열사들은 실물 경기 부진·가계 부채관련 규제 강화 및 글로벌 통상 환경의 불확실성 속에서도 수익성 위주의 내실있는 경영을 통해 견조한 실적을 달성했다. 전북은행의 연결 기준 당기순이익은 전년 대비 4.6% 증가한 2287억원, 광주은행은 2726억원(-5.5%)을 기록했다. JB우리캐피탈은 전년 대비 25.8% 증가한 2815억원의 실적을 달성하며 그룹의 견고한 실적을 견인했다. JB자산운용은 20억원의 순이익을 기록했고, JB인베스트먼트는 83억원의 실적을 시현했다. 손자회사인 캄보디아 프놈펜상업은행(PPCBank)은 전년 대비 27% 증가한 486억원의 실적을 달성했다. 이날 JB금융 이사회는 보통주 1주당 현금배당 660원의 결산배당을 결정했다. 지난해 실시한 분기 배당 480원을 감안한 배당성향은 30% 수준이다. 2025년 결의한 자사주 매입 1200억원 중 매입 완료한 1063억원 포함 시 JB금융의 올해 총 주주환원율은 45%에 달한다. 김기홍 JB금융 회장은 "그간 추진해온 다양한 신규 사업과 성장 전략에 대해서 성과와 수익성을 기준으로 점검하고 중장기 성장 기반을 명확히 정비해 나갈 것"이라고 말했다.

JB금융, 지난해 순이익 7104억원 '역대 최대'…주주환원도 강화 (종합) [이코노믹데일리] JB금융지주는 지난해 당기순이익 7104억원을 시현하며 사상 최대 실적을 달성했다. JB우리캐피탈의 순이익이 급증하며 그룹 실적을 견인했다. 5일 JB금융의 경영실적 공시에 따르면 지난해 당기순이익(지배기업 지분 기준)은 7104억원으로 전년 동기(6775억원) 대비 4.9% 증가했다. 이는 지난해 초 회사가 제시했던 연간 가이던스를 상회하는 실적이다. 4분기 기준으로는 1144억원에서 13.1% 증가한 1317억원을 거뒀다. 지난해 영업이익은 9523억원으로 전년 동기(9061억원) 대비 5.1% 늘었다. 4분기 기준으로는 1583억원에서 1869억원으로 18.1% 증가했다. 주요 경영지표 측면에서는 지배지분 자기자본이익률(ROE) 12.4% 및 총자산이익률(ROA) 1.04%를 기록하며 7년 연속 두자릿수 ROE와 2년 연속 1% 이상의 ROA라는 안정적인 수익성을 보여줬다. JB금융은 위험가중자산이익률(RORWA) 중심의 질적 성장 전략을 바탕으로 핵심사업 비중 확대 및 기반 사업 내 리밸런싱 전략을 통해 자본효율성을 제고하고 있다. 그 결과 원화 대출금 자산 규모는 전년 말 대비 7.7% 증가했지만, 위험가중자산(RWA)은 이보다 낮은 3.9% 수준으로 증가했다. 이에 따라 보통주자본비율(잠정)은 전년 대비 0.37%p 상승한 12.58%를 기록하며 견조한 자본적정성을 이어가고 있다. 그룹 계열사들은 실물 경기 부진·가계 부채관련 규제 강화 및 글로벌 통상 환경의 불확실성 속에서도 수익성 위주의 내실있는 경영을 통해 견조한 실적을 달성했다. 전북은행의 연결 기준 당기순이익은 전년 대비 4.6% 증가한 2287억원, 광주은행은 2726억원(-5.5%)을 기록했다. JB우리캐피탈은 전년 대비 25.8% 증가한 2815억원의 실적을 달성하며 그룹의 견고한 실적을 견인했다. JB자산운용은 20억원의 순이익을 기록했고, JB인베스트먼트는 83억원의 실적을 시현했다. 손자회사인 캄보디아 프놈펜상업은행(PPCBank)은 전년 대비 27% 증가한 486억원의 실적을 달성했다. 이날 JB금융 이사회는 보통주 1주당 현금배당 660원의 결산배당을 결정했다. 지난해 실시한 분기 배당 480원을 감안한 배당성향은 30% 수준이다. 2025년 결의한 자사주 매입 1200억원 중 매입 완료한 1063억원 포함 시 JB금융의 올해 총 주주환원율은 45%에 달한다. 김기홍 JB금융 회장은 "그간 추진해온 다양한 신규 사업과 성장 전략에 대해서 성과와 수익성을 기준으로 점검하고 중장기 성장 기반을 명확히 정비해 나갈 것"이라고 말했다.2026-02-05 17:04:02

-

SKT, 지난해 영업이익 1조732억원…전년 比 41.1% 감소 [이코노믹데일리] SK텔레콤은 2025년 연결 기준 매출 17조992억원, 영업이익 1조732억원을 기록했다고 5일 밝혔다. 이번 실적은 전년 대비 각각 4.7%, 41.1% 감소했으며 순이익도 73.0% 줄어든 3751억원으로 집계됐다. 별도 기준 매출은 12조511억원, 영업이익은 8118억원이다. 지난해 4분기 영업이익은 지난 2024년 4분기보다 53.1% 급감한 1191억원으로 집계됐다. SK텔레콤은 사이버 침해 사고 이후 고객 신뢰 회복에 주력해 왔고 이에 지난해 말 기준 5G 가입자는 1749만명으로 2025년 3분기 대비 약 23만명 증가했으며 초고속 인터넷 등 유선 가입자도 4분기 들어 사고 이전 수준의 순증 흐름을 회복했다고 설명했다. AI 데이터센터 관련 매출은 전년 대비 34.9% 증가한 5199억원을 기록했다. 서울 가산과 경기 양주 데이터센터 가동률 상승과 판교 데이터센터 인수 효과가 실적 개선을 이끌었다. SK텔레콤은 올해도 '고객가치 혁신'을 최우선 과제로 삼고 수익성 중심의 내실 강화에 집중할 계획이라고 전했다. SK텔레콤은 지난해 AI CIC 체계 구축을 통해 AI 역량을 결집한 데 이어 올해는 강점 분야를 중심으로 실질적인 사업 성과를 창출하는 전략을 추진한다. AWS와 협력 중인 울산 AI 데이터센터는 순조롭게 진행 중이며 서울 지역 추가 데이터센터 착공도 앞두고 있는 것으로 알려졌다. 데이터센터 솔루션과 해저 케이블 사업 확장을 통해 AI 인프라 경쟁력도 강화할 예정이다. 또한 정부의 '독자 AI 파운데이션 모델' 프로젝트 2단계 진출에 성공하며 소버린 AI 경쟁력 확보에도 속도를 내고 있다. SK텔레콤은 상품, 마케팅, 네트워크, 유통 등 통신 전 영역에 AI를 도입해 고객 경험을 고도화할 방침이다. 네트워크는 설계부터 운용까지 AI 기반 자동화를 추진하고 AI 기반 고객 생애가치(LTV) 모델링을 통해 개인 맞춤형 상품과 혜택 제공을 확대한다. SK텔레콤은 AX 가속화를 통해 무선 사업 수익성을 회복하고 중장기 성장을 위한 구조적 기반을 다져 나갈 계획이다. 박종석 SK텔레콤 CFO는 "지난해 고객 신뢰의 중요성을 깨닫고 이를 단단히 다지는 반성의 시간을 가졌다"며 "올해는 통신과 AI 사업 전 영역에서 고객 가치 혁신에 나서 재무 실적 또한 예년 수준으로 회복할 수 있도록 최선을 다할 것"이라고 말했다.

SKT, 지난해 영업이익 1조732억원…전년 比 41.1% 감소 [이코노믹데일리] SK텔레콤은 2025년 연결 기준 매출 17조992억원, 영업이익 1조732억원을 기록했다고 5일 밝혔다. 이번 실적은 전년 대비 각각 4.7%, 41.1% 감소했으며 순이익도 73.0% 줄어든 3751억원으로 집계됐다. 별도 기준 매출은 12조511억원, 영업이익은 8118억원이다. 지난해 4분기 영업이익은 지난 2024년 4분기보다 53.1% 급감한 1191억원으로 집계됐다. SK텔레콤은 사이버 침해 사고 이후 고객 신뢰 회복에 주력해 왔고 이에 지난해 말 기준 5G 가입자는 1749만명으로 2025년 3분기 대비 약 23만명 증가했으며 초고속 인터넷 등 유선 가입자도 4분기 들어 사고 이전 수준의 순증 흐름을 회복했다고 설명했다. AI 데이터센터 관련 매출은 전년 대비 34.9% 증가한 5199억원을 기록했다. 서울 가산과 경기 양주 데이터센터 가동률 상승과 판교 데이터센터 인수 효과가 실적 개선을 이끌었다. SK텔레콤은 올해도 '고객가치 혁신'을 최우선 과제로 삼고 수익성 중심의 내실 강화에 집중할 계획이라고 전했다. SK텔레콤은 지난해 AI CIC 체계 구축을 통해 AI 역량을 결집한 데 이어 올해는 강점 분야를 중심으로 실질적인 사업 성과를 창출하는 전략을 추진한다. AWS와 협력 중인 울산 AI 데이터센터는 순조롭게 진행 중이며 서울 지역 추가 데이터센터 착공도 앞두고 있는 것으로 알려졌다. 데이터센터 솔루션과 해저 케이블 사업 확장을 통해 AI 인프라 경쟁력도 강화할 예정이다. 또한 정부의 '독자 AI 파운데이션 모델' 프로젝트 2단계 진출에 성공하며 소버린 AI 경쟁력 확보에도 속도를 내고 있다. SK텔레콤은 상품, 마케팅, 네트워크, 유통 등 통신 전 영역에 AI를 도입해 고객 경험을 고도화할 방침이다. 네트워크는 설계부터 운용까지 AI 기반 자동화를 추진하고 AI 기반 고객 생애가치(LTV) 모델링을 통해 개인 맞춤형 상품과 혜택 제공을 확대한다. SK텔레콤은 AX 가속화를 통해 무선 사업 수익성을 회복하고 중장기 성장을 위한 구조적 기반을 다져 나갈 계획이다. 박종석 SK텔레콤 CFO는 "지난해 고객 신뢰의 중요성을 깨닫고 이를 단단히 다지는 반성의 시간을 가졌다"며 "올해는 통신과 AI 사업 전 영역에서 고객 가치 혁신에 나서 재무 실적 또한 예년 수준으로 회복할 수 있도록 최선을 다할 것"이라고 말했다.2026-02-05 16:10:31

-

CJ ENM 작년 영업익 1329억원 27.2%↑… 티빙 흑자·글로벌 성과 주효 [이코노믹데일리] CJ ENM(대표 윤상현)이 글로벌 사업 모델 고도화와 플랫폼 경쟁력 강화에 힘입어 지난해 실적 반등에 성공했다. 티빙의 흑자 전환과 글로벌 스튜디오 피프스시즌의 수익성 개선이 전체 성장을 견인하며 글로벌 콘텐츠 시장에서의 영향력을 입증했다. CJ ENM은 연결 기준 2025년 연간 매출 5조1345억원, 영업이익 1329억원을 기록했다고 5일 공시했다. 매출은 전년 대비 견조한 흐름을 유지했으며 영업이익은 27.2% 성장했다. 엔터테인먼트 부문은 글로벌 공동 제작 확대와 티빙·엠넷플러스 등 플랫폼 성장이 실적을 이끌었고 커머스 부문은 모바일 라이브 커머스의 고성장세가 수익성을 뒷받침했다. 미디어플랫폼 부문은 티빙의 손익 개선에 힘입어 매출 1조3416억원을 기록하며 흑자 전환에 성공했다. 티빙은 <환승연애4> 등 오리지널 콘텐츠 흥행과 웨이브와의 시너지 효과를 통해 4분기 광고 매출이 전년 동기 대비 108.8% 급증했다. 영화·드라마 부문은 글로벌 스튜디오 피프스시즌이 유통 매출 호조와 비용 효율화로 4분기 흑자를 달성하며 매출 1조4573억원을 올렸다. 특히 일본판 <내 남편과 결혼해줘> 등 글로벌 공동 제작 프로젝트가 본격적인 성과를 내기 시작했다. 음악 부문은 제로베이스원 등 글로벌 IP의 음반·콘서트 성과와 엠넷플러스의 가속 성장에 힘입어 전년 대비 16.4% 성장한 8176억원의 매출을 기록했다. 엠넷플러스는 연초 대비 연말 기준 월간활성이용자(MAU)가 470% 증가하며 사업 경쟁력을 확보했다. 커머스 부문은 매출 1조5180억원, 영업이익 958억원을 달성했다. 숏폼 콘텐츠와 인플루언서를 결합한 모바일 라이브 커머스(MLC) 거래액이 전년 대비 66% 증가하며 외형과 내실을 동시에 잡았다. CJ ENM은 2026년을 '글로벌 IP 파워하우스' 도약의 원년으로 삼고 사업 구조를 재편한다. 콘텐츠 단순 제작을 넘어 IP를 직접 보유하고 확장하는 'IP 홀더' 전략을 강화하며 미국과 일본을 중심으로 로컬 제작 거점을 확대할 방침이다. 또한 티빙을 글로벌 데일리 플랫폼으로 정착시키고 AI 기술을 활용한 콘텐츠 제작 생태계를 선도한다는 포부다. 커머스 부문 역시 숏폼 중심의 팬덤 커머스와 프리미엄 상품군 확대를 통해 플랫폼 성장세를 가속화할 계획이다.

CJ ENM 작년 영업익 1329억원 27.2%↑… 티빙 흑자·글로벌 성과 주효 [이코노믹데일리] CJ ENM(대표 윤상현)이 글로벌 사업 모델 고도화와 플랫폼 경쟁력 강화에 힘입어 지난해 실적 반등에 성공했다. 티빙의 흑자 전환과 글로벌 스튜디오 피프스시즌의 수익성 개선이 전체 성장을 견인하며 글로벌 콘텐츠 시장에서의 영향력을 입증했다. CJ ENM은 연결 기준 2025년 연간 매출 5조1345억원, 영업이익 1329억원을 기록했다고 5일 공시했다. 매출은 전년 대비 견조한 흐름을 유지했으며 영업이익은 27.2% 성장했다. 엔터테인먼트 부문은 글로벌 공동 제작 확대와 티빙·엠넷플러스 등 플랫폼 성장이 실적을 이끌었고 커머스 부문은 모바일 라이브 커머스의 고성장세가 수익성을 뒷받침했다. 미디어플랫폼 부문은 티빙의 손익 개선에 힘입어 매출 1조3416억원을 기록하며 흑자 전환에 성공했다. 티빙은 <환승연애4> 등 오리지널 콘텐츠 흥행과 웨이브와의 시너지 효과를 통해 4분기 광고 매출이 전년 동기 대비 108.8% 급증했다. 영화·드라마 부문은 글로벌 스튜디오 피프스시즌이 유통 매출 호조와 비용 효율화로 4분기 흑자를 달성하며 매출 1조4573억원을 올렸다. 특히 일본판 <내 남편과 결혼해줘> 등 글로벌 공동 제작 프로젝트가 본격적인 성과를 내기 시작했다. 음악 부문은 제로베이스원 등 글로벌 IP의 음반·콘서트 성과와 엠넷플러스의 가속 성장에 힘입어 전년 대비 16.4% 성장한 8176억원의 매출을 기록했다. 엠넷플러스는 연초 대비 연말 기준 월간활성이용자(MAU)가 470% 증가하며 사업 경쟁력을 확보했다. 커머스 부문은 매출 1조5180억원, 영업이익 958억원을 달성했다. 숏폼 콘텐츠와 인플루언서를 결합한 모바일 라이브 커머스(MLC) 거래액이 전년 대비 66% 증가하며 외형과 내실을 동시에 잡았다. CJ ENM은 2026년을 '글로벌 IP 파워하우스' 도약의 원년으로 삼고 사업 구조를 재편한다. 콘텐츠 단순 제작을 넘어 IP를 직접 보유하고 확장하는 'IP 홀더' 전략을 강화하며 미국과 일본을 중심으로 로컬 제작 거점을 확대할 방침이다. 또한 티빙을 글로벌 데일리 플랫폼으로 정착시키고 AI 기술을 활용한 콘텐츠 제작 생태계를 선도한다는 포부다. 커머스 부문 역시 숏폼 중심의 팬덤 커머스와 프리미엄 상품군 확대를 통해 플랫폼 성장세를 가속화할 계획이다.2026-02-05 15:06:22

-

한온시스템, 지난해 매출 10조원 돌파…영업이익 전년比 184.5% 증가 [이코노믹데일리] 자동차 열에너지 관리 설루션 기업 한온시스템이 지난해 매출 10조원을 돌파하며 외형 성장과 수익성 개선에 성공했다. 3일 금융감독원 전자공시시스템에 따르면 한온시스템의 지난해 연결 기준 영업이익은 2718억원으로 전년 동기 대비 184.5% 증가했다. 같은 기간 매출은 10조8837억원으로 전년 대비 8.9% 올랐고, 영업이익률은 3%대를 유지했다. 수익성 개선에는 원가 구조 안정과 금융비용 축소가 동시에 작용했다. 원가율은 2개 분기 연속 90% 미만을 기록했고, 순이자비용은 전년 대비 288억원 감소했다. 한온시스템 측은 이번 성과에 대해 “한국앤컴퍼니그룹 인수합병 이후 추진해 온 전사적 체질 개선과 운영 효율화 노력이 빛을 발했다”며 “유상증자를 통해 이자비용으로 인한 재무적 부담은 더욱 완화될 것으로 전망된다”고 밝혔다. 사업 구조 측면에서는 전동화 부문이 전체 매출의 28%를 차지했다. 글로벌 자동차 시장에서 전동화 전환 속도가 조정 국면에 접어들면서 내연기관(ICE)과 하이브리드(HEV) 차량의 생애주기가 연장되는 흐름을 나타내고 있다. 한온시스템은 이러한 시장 변화에 대응해 기존 내연기관 및 하이브리드용 열관리 제품의 수익성을 유지하는 동시에, 유럽 완성차 고객을 중심으로 전동화와 하이브리드(HEV) 수요 증가에 대응한다는 전략이다. 글로벌 고객 다변화도 진행 중이다. 기존 주요 고객사와의 협력 관계를 유지하는 한편, 아시아 지역 신규 완성차 업체(OEM)를 고객사로 확보하며 사업 포트폴리오를 확장했다. 한온시스템은 전 차종에 적용 가능한 열관리 기술과 시스템 단위의 설루션 역량을 기반으로 글로벌 시장 내 점유율 확대를 이어간다는 계획이다. 이수일 대표이사 부회장은 “올해는 축적된 열 관리 기술력을 기반으로 내실 경영과 연구개발 역량 강화, 미래 성장을 위한 신사업 추진을 통해 질적 성장을 가속화하겠다”고 말했다.

한온시스템, 지난해 매출 10조원 돌파…영업이익 전년比 184.5% 증가 [이코노믹데일리] 자동차 열에너지 관리 설루션 기업 한온시스템이 지난해 매출 10조원을 돌파하며 외형 성장과 수익성 개선에 성공했다. 3일 금융감독원 전자공시시스템에 따르면 한온시스템의 지난해 연결 기준 영업이익은 2718억원으로 전년 동기 대비 184.5% 증가했다. 같은 기간 매출은 10조8837억원으로 전년 대비 8.9% 올랐고, 영업이익률은 3%대를 유지했다. 수익성 개선에는 원가 구조 안정과 금융비용 축소가 동시에 작용했다. 원가율은 2개 분기 연속 90% 미만을 기록했고, 순이자비용은 전년 대비 288억원 감소했다. 한온시스템 측은 이번 성과에 대해 “한국앤컴퍼니그룹 인수합병 이후 추진해 온 전사적 체질 개선과 운영 효율화 노력이 빛을 발했다”며 “유상증자를 통해 이자비용으로 인한 재무적 부담은 더욱 완화될 것으로 전망된다”고 밝혔다. 사업 구조 측면에서는 전동화 부문이 전체 매출의 28%를 차지했다. 글로벌 자동차 시장에서 전동화 전환 속도가 조정 국면에 접어들면서 내연기관(ICE)과 하이브리드(HEV) 차량의 생애주기가 연장되는 흐름을 나타내고 있다. 한온시스템은 이러한 시장 변화에 대응해 기존 내연기관 및 하이브리드용 열관리 제품의 수익성을 유지하는 동시에, 유럽 완성차 고객을 중심으로 전동화와 하이브리드(HEV) 수요 증가에 대응한다는 전략이다. 글로벌 고객 다변화도 진행 중이다. 기존 주요 고객사와의 협력 관계를 유지하는 한편, 아시아 지역 신규 완성차 업체(OEM)를 고객사로 확보하며 사업 포트폴리오를 확장했다. 한온시스템은 전 차종에 적용 가능한 열관리 기술과 시스템 단위의 설루션 역량을 기반으로 글로벌 시장 내 점유율 확대를 이어간다는 계획이다. 이수일 대표이사 부회장은 “올해는 축적된 열 관리 기술력을 기반으로 내실 경영과 연구개발 역량 강화, 미래 성장을 위한 신사업 추진을 통해 질적 성장을 가속화하겠다”고 말했다.2026-02-03 15:42:23

-

동부건설, 지난해 영업이익 흑자 전환…원가율 개선 효과 [이코노믹데일리] 동부건설이 지난해 수익성 회복과 재무 구조 개선이라는 두 과제를 동시에 풀어냈다. 원가 관리 강화와 선별 수주 전략이 실적으로 이어지면서 실적 반등의 기초를 마련했다는 평가가 나온다. 동부건선을 지난해 연결 기준 영업이익이 606억원으로 집계돼 전년 대비 흑자 전환했다고 3일 밝혔다. 같은 기간 매출은 1조7586억원으로 4% 증가했다. 특히 원가율 개선이 실적 반등의 핵심 요인으로 꼽힌다. 회사는 지난해 공정 관리와 원가 통제를 강화하며 원가율을 80% 후반대까지 낮췄다. 여기에 수익성 기준을 강화한 선별 수주 전략이 본격 반영되면서 영업이익 회복 속도가 빨라졌다는 분석이다. 재무 건전성도 눈에 띄게 개선됐다. 작년 말 연결 기준 부채비율은 약 197%로 전년 말 264% 대비 약 67%포인트 낮아졌다. 사업 포트폴리오 측면에서는 중장기 성장 기반이 한층 강화됐다. 동부건설은 지난해 신규 수주액 4조3000억원을 기록하며 창사 이래 최대 수주 실적을 달성했다. 민간참여 공공주택사업과 종합심사낙찰 공공공사, 모아타운 중심의 도시정비사업, 산업설비·플랜트 분야 수주가 고르게 확대된 결과다. 회사는 지난해 실적 개선을 토대로 내실 중심의 성장 전략을 이어간다는 방침이다. 동부건설 관계자는 “앞으로도 재무 안정성을 기반으로 선별 수주와 내실 경영을 지속해 안정적인 성장 기반을 공고히 해 나가겠다”고 말했다.

동부건설, 지난해 영업이익 흑자 전환…원가율 개선 효과 [이코노믹데일리] 동부건설이 지난해 수익성 회복과 재무 구조 개선이라는 두 과제를 동시에 풀어냈다. 원가 관리 강화와 선별 수주 전략이 실적으로 이어지면서 실적 반등의 기초를 마련했다는 평가가 나온다. 동부건선을 지난해 연결 기준 영업이익이 606억원으로 집계돼 전년 대비 흑자 전환했다고 3일 밝혔다. 같은 기간 매출은 1조7586억원으로 4% 증가했다. 특히 원가율 개선이 실적 반등의 핵심 요인으로 꼽힌다. 회사는 지난해 공정 관리와 원가 통제를 강화하며 원가율을 80% 후반대까지 낮췄다. 여기에 수익성 기준을 강화한 선별 수주 전략이 본격 반영되면서 영업이익 회복 속도가 빨라졌다는 분석이다. 재무 건전성도 눈에 띄게 개선됐다. 작년 말 연결 기준 부채비율은 약 197%로 전년 말 264% 대비 약 67%포인트 낮아졌다. 사업 포트폴리오 측면에서는 중장기 성장 기반이 한층 강화됐다. 동부건설은 지난해 신규 수주액 4조3000억원을 기록하며 창사 이래 최대 수주 실적을 달성했다. 민간참여 공공주택사업과 종합심사낙찰 공공공사, 모아타운 중심의 도시정비사업, 산업설비·플랜트 분야 수주가 고르게 확대된 결과다. 회사는 지난해 실적 개선을 토대로 내실 중심의 성장 전략을 이어간다는 방침이다. 동부건설 관계자는 “앞으로도 재무 안정성을 기반으로 선별 수주와 내실 경영을 지속해 안정적인 성장 기반을 공고히 해 나가겠다”고 말했다.2026-02-03 14:59:44

-

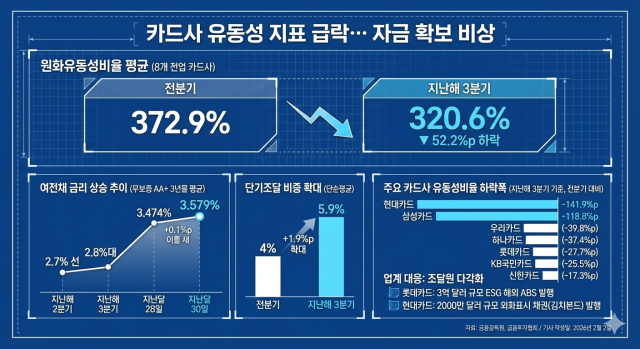

현대·삼성카드 등 카드사 유동성 지표 50%p↓...금리 부담에 자금 확보 '고심' [이코노믹데일리] 현대·삼성카드 등 카드사의 유동성 지표가 1분기 만에 50%p 이상 급락한 것으로 나타났다. 이는 여신전문금융채권(여전채) 금리 지속 상승의 영향으로 업계 자금 흐름이 위축되면서 카드사들은 조달원 다각화·기존 사업 고도화 등 내실 정비에 주력하고 있다. 3일 금융감독원에 따르면 지난해 3분기 8개 전업 카드사(신한·삼성·현대·KB국민·롯데·하나·우리·BC)의 원화유동성비율 단순평균은 320.6%로 전분기(372.9%) 대비 52.2%p 급락했다. 원화유동성비율은 만개 3개월 이내 상환해야 하는 부채에 대해 즉시 지급할 수 있는 원화 자산의 비중이다. 지난해 3분기 카드사 전체 원화유동성 부채는 33조2301억원으로 전분기(27조9695억원) 대비 18% 증가했다. 같은 기간 부채 상환을 위한 원화유동성 자산은 107조8196억원으로 전분기(104조1274억원)보다 3% 늘어나는데 그쳤다. 카드사별로는 현대카드의 지난해 3분기 원화유동성비율이 364.5%로 전분기(506.4%) 대비 141.9%p 급감했다. 같은 기간 삼성카드의 원화유동성비율도 483.8%로 전분기(602.7%)보다 118.8%p 줄었다. 타 카드사의 원화유동성비율은 △신한카드 309.9%(-17.3%p) △KB국민카드 300.1%(-25.5%p) △롯데카드 381.3%(-27.7%p) △하나카드 268.5%(-37.4%p) △우리카드 329.9%(-39.8%p) 등으로 모든 카드사의 유동성 지표가 하락했다. 카드업계의 유동성비율 하락은 여전채 금리 상승으로 조달비용이 늘어난 영향이다. 수신기능이 없는 카드사는 채권발행을 통해 사업 자금을 확보하기 때문에 여전채 금리 상승 시 부담해야 할 이자비용이 증가하게 된다. 지난해 2분기 기준 여전채 무보증 AA+ 3년물 평균 금리 2.7% 선을 유지했으나 3분기부터 2.8%대로 금리가 상승하며 업계 이자 부담을 키웠다. 현재 금융당국의 유동성비율 규제 기준은 100%로 카드사 모두 기준치를 상회했으나 최근 여전채 금리가 3% 후반대까지 상승하면서 유동성 지표의 추가 하락도 전망된다. 지난달 30일 기준 여전채 무보증 AA+ 3년물 평균 금리는 3.579%로 3.5% 후반대에 돌입하며 지속 상승하고 있다. 특히 같은 달 28일 금리는 3.474%로 이틀 새 0.1%p 상승하기도 했다. 여전채 금리는 국고채 금리의 위험 프리미엄을 반영해 책정되는 구조다. 이에 업계는 정부의 추경 분위기·기준금리 동결 기조로 국고채·여전채 금리가 계속 오를 것으로 보고 있다. 조달금리 부담으로 인해 카드사의 단기조달 비중도 확대되는 중이다. 지난해 3분기 카드사의 단기조달 비중 단순평균은 5.9%로 전분기(4%) 대비 1.9%p 상승했다. 카드사는 금리 상승 시 비용 부담을 줄이기 위해 금리가 낮고 이자지급 기간이 짧은 단기채를 활용한다. 다만 이는 채권 상환 주기가 짧아 오히려 유동성 부담으로 작용할 수 있다. 이에 카드업계는 조달원 다각화·기존 사업 정비를 통해 내실 강화를 추진 중이다. 지난달 롯데카드는 3억 달러 규모 환경·사회·지배구조(ESG) 해외 자산유동화증권(ABS)를 발행했으며 현대카드도 2000만 달러 규모의 외화표시 채권 '김치본드'를 통해 자금을 조달했다. 또한 카드업계의 올해 경영 전략도 사업 확장보다는 기존 사업 고도화·조직 정비를 통한 효율성 강화 등 내실 관리에 초점이 맞춰졌다. 업계 관계자는 "유동성 비율은 카드사별 발행·만기 구조에 따라 변동이 큰 편이지만 최근 여전채 금리가 계속 올라 비용·유동성 부담이 더 커질 전망"이라며 "현재 국내 회사채에 의존도가 너무 높아 업계에서도 조달원 다변화에 필수적으로 나서야 하는 상황"이라고 말했다.

현대·삼성카드 등 카드사 유동성 지표 50%p↓...금리 부담에 자금 확보 '고심' [이코노믹데일리] 현대·삼성카드 등 카드사의 유동성 지표가 1분기 만에 50%p 이상 급락한 것으로 나타났다. 이는 여신전문금융채권(여전채) 금리 지속 상승의 영향으로 업계 자금 흐름이 위축되면서 카드사들은 조달원 다각화·기존 사업 고도화 등 내실 정비에 주력하고 있다. 3일 금융감독원에 따르면 지난해 3분기 8개 전업 카드사(신한·삼성·현대·KB국민·롯데·하나·우리·BC)의 원화유동성비율 단순평균은 320.6%로 전분기(372.9%) 대비 52.2%p 급락했다. 원화유동성비율은 만개 3개월 이내 상환해야 하는 부채에 대해 즉시 지급할 수 있는 원화 자산의 비중이다. 지난해 3분기 카드사 전체 원화유동성 부채는 33조2301억원으로 전분기(27조9695억원) 대비 18% 증가했다. 같은 기간 부채 상환을 위한 원화유동성 자산은 107조8196억원으로 전분기(104조1274억원)보다 3% 늘어나는데 그쳤다. 카드사별로는 현대카드의 지난해 3분기 원화유동성비율이 364.5%로 전분기(506.4%) 대비 141.9%p 급감했다. 같은 기간 삼성카드의 원화유동성비율도 483.8%로 전분기(602.7%)보다 118.8%p 줄었다. 타 카드사의 원화유동성비율은 △신한카드 309.9%(-17.3%p) △KB국민카드 300.1%(-25.5%p) △롯데카드 381.3%(-27.7%p) △하나카드 268.5%(-37.4%p) △우리카드 329.9%(-39.8%p) 등으로 모든 카드사의 유동성 지표가 하락했다. 카드업계의 유동성비율 하락은 여전채 금리 상승으로 조달비용이 늘어난 영향이다. 수신기능이 없는 카드사는 채권발행을 통해 사업 자금을 확보하기 때문에 여전채 금리 상승 시 부담해야 할 이자비용이 증가하게 된다. 지난해 2분기 기준 여전채 무보증 AA+ 3년물 평균 금리 2.7% 선을 유지했으나 3분기부터 2.8%대로 금리가 상승하며 업계 이자 부담을 키웠다. 현재 금융당국의 유동성비율 규제 기준은 100%로 카드사 모두 기준치를 상회했으나 최근 여전채 금리가 3% 후반대까지 상승하면서 유동성 지표의 추가 하락도 전망된다. 지난달 30일 기준 여전채 무보증 AA+ 3년물 평균 금리는 3.579%로 3.5% 후반대에 돌입하며 지속 상승하고 있다. 특히 같은 달 28일 금리는 3.474%로 이틀 새 0.1%p 상승하기도 했다. 여전채 금리는 국고채 금리의 위험 프리미엄을 반영해 책정되는 구조다. 이에 업계는 정부의 추경 분위기·기준금리 동결 기조로 국고채·여전채 금리가 계속 오를 것으로 보고 있다. 조달금리 부담으로 인해 카드사의 단기조달 비중도 확대되는 중이다. 지난해 3분기 카드사의 단기조달 비중 단순평균은 5.9%로 전분기(4%) 대비 1.9%p 상승했다. 카드사는 금리 상승 시 비용 부담을 줄이기 위해 금리가 낮고 이자지급 기간이 짧은 단기채를 활용한다. 다만 이는 채권 상환 주기가 짧아 오히려 유동성 부담으로 작용할 수 있다. 이에 카드업계는 조달원 다각화·기존 사업 정비를 통해 내실 강화를 추진 중이다. 지난달 롯데카드는 3억 달러 규모 환경·사회·지배구조(ESG) 해외 자산유동화증권(ABS)를 발행했으며 현대카드도 2000만 달러 규모의 외화표시 채권 '김치본드'를 통해 자금을 조달했다. 또한 카드업계의 올해 경영 전략도 사업 확장보다는 기존 사업 고도화·조직 정비를 통한 효율성 강화 등 내실 관리에 초점이 맞춰졌다. 업계 관계자는 "유동성 비율은 카드사별 발행·만기 구조에 따라 변동이 큰 편이지만 최근 여전채 금리가 계속 올라 비용·유동성 부담이 더 커질 전망"이라며 "현재 국내 회사채에 의존도가 너무 높아 업계에서도 조달원 다변화에 필수적으로 나서야 하는 상황"이라고 말했다.2026-02-03 06:10:00

많이 본 뉴스

영상

Youtube 바로가기

![[視線] 축소 사회의 유일한 출구, 행정 통합이라는 생존 카드](https://image.ajunews.com/content/image/2026/02/16/20260216082826351242_518_323.png)