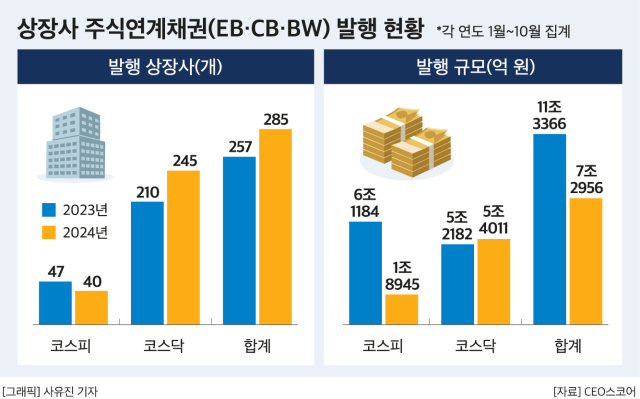

기업데이터연구소 CEO스코어가 30일 코스피·코스닥 상장사가 발행한 교환사채(EB), 전환사채(CB), 신주인수권부사채(BW) 등 주식연계채권 발행 현황을 조사한 결과 올 1∼10월 주식연계채권을 발행해 자금을 조달한 상장사는 총 285곳으로 집계됐다. 이는 지난해 같은 기간보다 10.9%(257곳) 늘어난 수치다.

특히 코스닥 상장사의 주식연계채권 발행이 두드러졌다. 올 1∼10월 코스닥 상장사 중 주식연계채권 발행을 통해 자금을 조달한 기업은 지난해 같은 기간(210곳) 대비 16.7% 늘어난 245곳이었다.

발행 규모도 함께 늘었다. 이 기간 코스닥 상장사의 주식연계채권 발행 규모는 5조4011억원으로 전년 동기(5조2182억원) 대비 3.5% 증가했다. 경기 침체 장기화와 고금리 기조 지속 등으로 중소기업의 자금 조달이 어려워졌기 때문으로 풀이된다.

올해는 주식연계채권 발행으로 확보한 재원을 채무 상환에 사용한 상장사가 늘었다.

상장사들이 주식연계채권을 발행한 규모를 목적별로 보면 채무 상환 목적이 1조8162억원으로 지난해 같은 기간(9381억원) 대비 93.6% 증가했다. 반면 지난해 6조2882억원으로 가장 규모가 컸던 운영 자금 목적은 올해 2조7750억원으로 반토막 났다.

기업 중에서는 하이브의 발행 규모가 가장 컸다. 하이브는 지난 17일 채무 상환을 목적으로 4000억원 규모의 CB를 발행했다. 하이브는 이번 CB 발행을 통해 다음달 5일 예정됐던 제3회차 CB의 풋옵션(조기상환청구권) 행사일에 앞서 조기 상환에 성공했다.

댓글 더보기