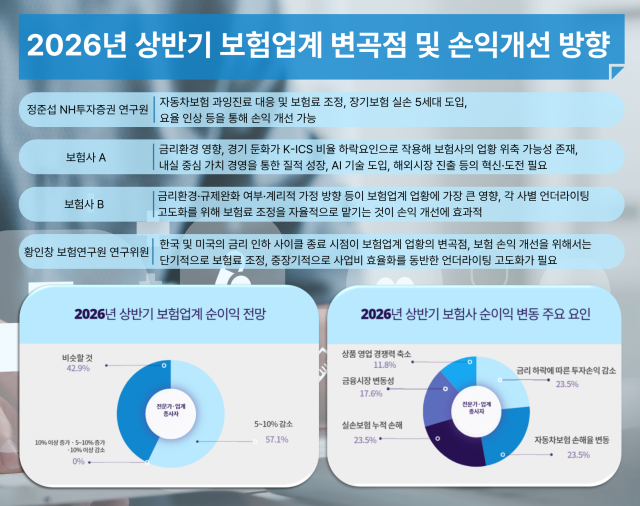

29일 이코노믹데일리가 주요 생명·손해보험사 및 연구기관을 대상으로 실시한 '2026년 상반기 보험업계 업황 전망' 설문조사에 따르면 응답 기관 대부분 내년 상반기 보험사 순이익 감소·정체할 것이라고 응답했다.

내년 보험사 순이익이 5~10% 감소할 것이라는 응답은 57.1%였으며 전년과 비슷할 것이라는 응답은 42.9%를 차지했다. 순이익이 증가하거나 10% 이상 하락할 것이라는 응답은 나타나지 않았다.

업계 전문가들은 순이익 변동의 주요 요인으로 △금리 하락으로 인한 투자손익 감소 △자동차보험 손해율 변동 △실손보험 누적손해를 지목했다. 위 요인은 각각 23.5%를 기록했으며 타 원인의 응답률은 금융시장 변동성 17.6%·영업 경쟁력 축소 11.8% 순이었다. 특히 내년 자동차보험 손해율은 전년 대비 악화하거나 비슷한 수준을 유지할 것이라는 응답이 우세했다.

이에 전문가들은 보험업계 성장을 위한 중점 강화 영역으로 △리스크 관리 △투자 포트폴리오 다변화 △내부통제·소비자 보호 △헬스케어·보장성 상품 등을 지목했다. 특히 리스크 관리가 필요하다는 의견의 비율이 가장 높았다.

황인창 보험연구원 연구위원은 "한국 및 미국의 금리 인하 사이클 종료 시점이 보험업계 업황의 변곡점이 될 것"이라며 "보험 손익 개선을 위해서는 단기적으로 보험료 조정, 중장기적으로 사업비 효율화를 동반한 언더라이팅 고도화가 필요하다"고 진단했다.

정준섭 NH투자증권 수석연구원은 "자동차보험 과잉진료 대응 및 보험료 조정, 장기보험 실손 5세대 도입, 요율 인상 등을 통해 손익을 개선할 수 있을 것"이라고 말했다.

보험사에서는 금리환경의 영향, 계리적 가정 등이 업황의 최대 변수가 될 것으로 내다봤으며 향후 업계 성장을 위해 규제 완화·내실 강화 및 혁신 사업이 필요하다고 짚었다.

A 보험사는 "금리환경 영향, 경기 둔화가 맞물리면서 K-ICS 비율 하락요인으로 작용해 보험사의 업황 위축을 야기할 수 있다"며 "내실 중심 가치 경영으로 질적 성장을 추구하고 AI 기술 도입, 해외시장 진출 등의 혁신·도전이 필요하다"고 강조했다.

B 보험사는 "금리환경·규제완화 여부·계리적 가정 방향 등이 보험업계 업황에 가장 큰 영향을 미칠 것"이라며 "각 사별 언더라이팅 고도화를 위해 보험료 조정을 자율적으로 맡기는 것이 손익적으로는 효과적"이라고 진단했다.

![[視線] 6,000억 원의 독배가 된 올림픽 중계권, 승자의 저주인가](https://image.ajunews.com/content/image/2026/02/14/20260214081513276488_388_136.png)

![[류청빛의 요즘IT] 장르적 유사성 문제…게임 흥행 공식과 모방의 경계](https://image.ajunews.com/content/image/2026/02/13/20260213111825540250_388_136.png)

![[김아령의 오토세이프] 현대·기아 계기판 리콜…수입차 후방카메라 결함](https://image.ajunews.com/content/image/2026/02/13/20260213101512527374_388_136.jpg)

![[방예준의 캐치 보카] 펫보험 가입 증가세...보장 확대·기부 연계 상품 주목](https://image.ajunews.com/content/image/2026/02/11/20260211095756471250_388_136.jpg)

댓글 더보기