[GS타워(사진=백승룡 기자)]

13일 업계에 따르면 ㈜GS는 올해 만기가 도래하는 단기성 차입금은 약 3000억원 수준이다. 이와 함께 배당금 1000억원, 이자비용 160억원 등 올해 4100억원을 상회하는 자금소요가 예상된다.

반면 ㈜GS 유동성 수준은 지난해 말 기준 현금성자산 279억원, 영업현금흐름 2000억원, 미사용 여신한도 40억원 등 총 2300억원 안팎으로 추정되고 있다. 올해 예상되는 자금소요를 충당하기에 다소 부족한 규모다.

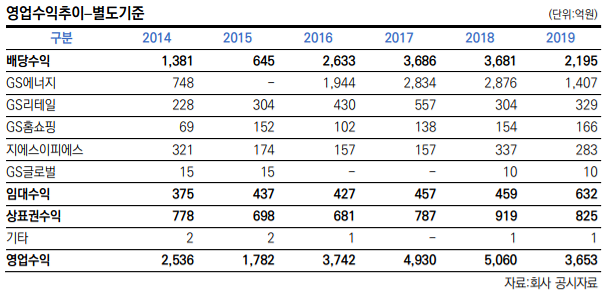

㈜GS가 이처럼 단기 유동성이 저하된 까닭은 전체 영업수익 가운데 절반 이상을 차지하던 GS에너지로부터의 배당금이 크게 줄어들면서다. 지난해 GS에너지로부터 받은 배당금은 1407억원에 그쳐 전년대비 반토막 수준이었다. 앞서 GS에너지는 2876억원(2018년), 2834억원(2017년), 1944억원(2016년) 등 타 자회사 대비 압도적인 배당금을 지주사로 지급해왔다. 이는 GS에너지 자회사인 GS칼텍스가 그동안 든든한 캐시카우 역할을 맡았기 때문이었다.

[㈜GS 영업수익 추이.(자료=한국신용평가)]

GS칼텍스 1분기 실적과 관련해 NH투자증권은 5716억원 적자를, DB금융투자는 5841억원 적자로 전망하고 있다. 증권업계에서는 GS칼텍스를 비롯해 정유업계가 2분기까지 대규모 손실이 지속돼 올해 연간 실적도 적자를 기록할 것으로 내다보고 있다. 이는 ㈜GS가 내년엔 GS에너지로부터 받는 배당수익이 0에 수렴할 수도 있다는 것을 의미한다.

상황이 이렇다보니 ㈜GS도 줄어든 배당수익을 상쇄하도록 단기 유동성 확보에 나서고 있다. 이달 기업어음(CP) 및 회사채 발행을 통해 자금조달을 추진할 예정이다.

한국신용평가 관계자는 "㈜GS의 유동성 규모는 올해 만기가 도래하는 단기성 차입금상환, 배당금, 이자비용 등을 충당하기에 다소 부족하다"면서도 "자회사 지분, 투자부동산 등 재무융통성을 감안하면 단기자금 소요 대응력은 양호한 것으로 판단된다"고 말했다.

![[2025 OSC·모듈러 산업 정책포럼] 재정·표준·발주부터 바꿔야 OSC 시장 열린다](https://image.ajunews.com/content/image/2025/12/16/20251216170631909414_388_136.jpg)

![[2025 OSC·모듈러 산업 정책포럼] 공사비·인력난 돌파구는 OSC 국회서 제도 개편 요구 확산](https://image.ajunews.com/content/image/2025/12/16/20251216164148455053_388_136.jpg)

![[현장] 정유산업 전문가들 희토류 등 귀금속 필수적...재생에너지 수입 고려해야 한목소리](https://image.ajunews.com/content/image/2025/12/16/20251216161453589093_388_136.jpg)

댓글 더보기