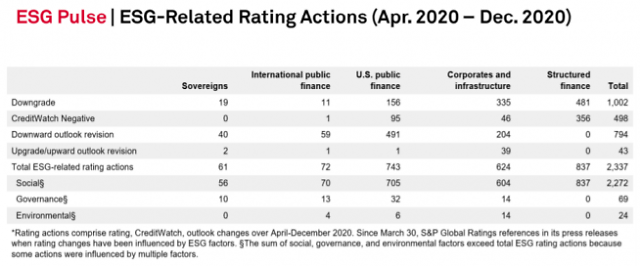

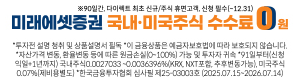

S&P의 ESG 반영 신용등급 조정 작업 관련 통계 [자료=스탠더드앤드푸어스]

증권사부터 신용평가사까지 ESG 평가 기관이 늘고 있지만, 기관별로 중요하게 생각하는 ESG 요소는 다른 것으로 나타났다. 앞으로 기업이 투자를 잘 받기 위해서는 E·S·G중 어느 것도 소홀히 해서는 안 된다는 의미다.

글로벌 신용평가사 스탠더드앤드푸어스(S&P)는 지난 10일, ESG(환경·사회·지배구조)요소 중 사회(Social)가 지난해 신용등급 조정에 가장 큰 영향을 미쳤다고 밝혔다.

S&P는 지난해 3월부터 신용평가에 ESG 요소를 명시했고, 작년 4월부터 12월까지의 신용등급 조정 작업 중 총 2337건이 ESG 요소의 영향을 받았다.

이 중에서 환경(E) 요소의 영향을 받은 것이 69건, 지배구조(G)의 영향을 받은 것은 24건이었고, 사회(S)는 2272건의 신용등급 조정에 영향을 준 것으로 집계됐다.

박준호 S&P 아시아태평양지역 기업신용평가 부문 한국기업 팀장은 “지난해 코로나19로 기업들이 사업적·재무적 측면에서 여러 영향을 받아 신용등급 조정으로 이어졌는데, 이것이 사회(S)로 분류됐다”고 설명했다.

이와는 달리 국내 증권사 리서치센터에서는 ‘환경’을 가장 영향력 있는 요소로 꼽았다.

전국경제인연합회가 지난달 국내 15개 증권사 리서치센터장을 대상으로 조사한 결과, “환경이 가장 중요하다”는 응답이 60%로 가장 많았다. 사회와 지배구조가 중요하다는 의견은 각각 26.7%와 13.3%로 환경과 차이가 컸다.

평가지표에 대해서도 ‘기후변화·탄소배출’(26.7%)이 가장 중요한 요소로 꼽혔다. 지배구조(17.8%), 인적자원관리(13.3%), 기업행동(11.1%) 등이 뒤를 이었다.

넓게 보면 증권사와 같은 투자 업계지만, 글로벌 자산운용사들의 초점이 맞춰진 곳은 E(환경)도 S(사회)도 아니었다.

글로벌 투자자문회사 러셀 인베스트먼트에 따르면, 글로벌 운용사들은 투자를 할 때 ESG 중 G(지배구조)에 무려 80%의 비중을 두고 있었다.

각 기관의 역할과 성격에 따라 중요하게 여기는 요소가 다르다는 것이 업계의 설명이다.

결국 앞으로 기업이 가치를 제대로 평가받고, 투자를 유치하기 위해서는 ESG 중 어느 한 분야도 가볍게 여겨서는 안 된다는 의미다.

실제로 국내에도 2025년부터 ESG 공시 의무화가 도입되고 해외에선 RE100 같은 민간 규범이 확대되는 등 다양한 규제와 장벽들이 생기고 있어, ESG 중 한 분야에만 집중할 수는 없는 상황이 됐다.

신용평가업계 관계자는 “국내의 경우 아직 ESG 평가가 기업에 큰 손실을 주는 경우는 적은 편이지만, 향후 추세를 볼 때 ESG 전 분야를 챙기는 것이 안정적인 경영의 필수 조건이 될 것”이라고 전했다.

댓글 더보기