[사진=롯데케미칼]

17일 업계에 따르면 국내 화학업체들이 연간 배출하는 온실가스 규모는 약 7000만t에 달한다. 제조업 가운데 철강업계(약 1억3000만t)에 이어 두 번째로 큰 규모다. 석유화학업계의 탄소 배출량은 2015~2019년 사이 연평균 3.4%씩 증가한 것으로 집계됐다. 올해 7월 유럽연합(EU)이 탄소국경세(CBAM) 도입 계획을 발표하는 등 글로벌 탄소배출 규제가 강화하는 추세 속에서 석유화학업체들의 ESG(환경·사회·지배구조) 대응 역량이 중요해지는 이유다.

특히 화학업계는 수출 비중이 약 50%에 달해 해외 탄소배출 규제에 직접적인 영향을 받는다. 이번 유럽연합의 탄소국경세 우선 적용 대상 업종에선 화학 제품군이 제외됐지만, 장기적으로는 폴리에틸렌(PE)이나 폴리프로필렌(PP) 등 주요 석유화학 제품군에도 탄소국경세가 적용될 것으로 전망한다. 우리나라 석유화학제품 수출물량의 50%가 향하는 중국도 탄소세를 부과하면 국내 업체들의 비용 부담은 더 커진다.

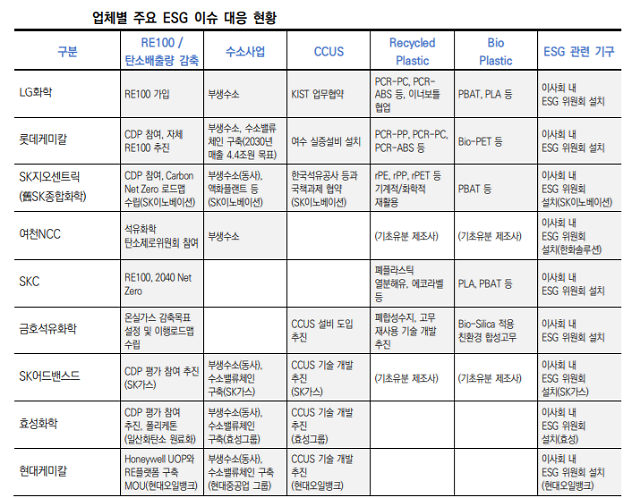

한국신용평가가 환경규제 대응 방안을 △RE100 가입 △이산화탄소 포집·저장·활용(CCUS) 기술 확보 △바이오 플라스틱 출시 △재활용 플라스틱 출시 △수소 사업 진출 △ESG 관련 기구 설치 등 6개 카테고리로 분류해 업체별 추진 현황을 분석한 결과를 보면 LG화학, 롯데케미칼, SK지오센트릭 등 3개사가 6개 카테고리 대부분에 참여하고 있어 대응 수준이 높은 것으로 나타났다.

이들 업체는 공통으로 전력의 100%를 재생에너지로 충당하는 'RE100'을 추진하고 있고, 이사회 내 ESG 위원회도 설치했다. 수소 사업을 비롯해 재활용 플라스틱 등 친환경 사업 투자도 진행하고 있다. LG화학은 오는 2025년까지 3조원을 투자해 바이오 소재와 재활용 플라스틱, 신재생에너지 산업 소재 등을 키울 예정이다. 롯데케미칼은 향후 10년간 친환경 사업과 관련해 5조2000억원을 투자할 계획이다. 이 가운데 수소 사업 투자 비용이 4조4000억원에 달한다. SK지오센트릭은 2025년까지 생분해성 수지 등 친환경 소재 생산설비, 폐플라스틱 처리 설비 등에 약 5조원을 투자할 예정이다.

이와 달리 여천NCC, SK어드밴스드, 현대케미칼 등의 대응 역량은 낮은 수준으로 나타났다. 기초유분 중심의 포트폴리오를 보유하고 있어 재활용 플라스틱, 바이오 플라스틱 등 친환경 다운스트림 제품 개발을 통한 대응에는 한계가 있어서다. 여천NCC는 한화솔루션과 DL케미칼(옛 대림산업)의 합작사, 현대케미칼은 현대오일뱅크와 롯데케미칼의 합작사다. 한신평은 "중장기적으로 관계사와의 협업을 통한 폐플라스틱 열분해 기술 확보 등 추가 대응 방안이 마련될 것"이라고 내다봤다.

원종현 한신평 기업평가본부 실장은 "환경규제 강화에 따른 직접비용 증가뿐만 아니라, 친환경·재활용 원료 기반 제품으로의 대체 속도, 그 과정에서의 업체별 대응 전략 및 수익창출력의 변화, 환경규제 대응을 위한 투자 부담이 재무안정성에 미치는 영향에 대한 점검을 강화할 예정"이라고 밝혔다.

국내 화학업체들의 탄소배출 규제 대응 현황.[자료=한국신용평가]

댓글 더보기