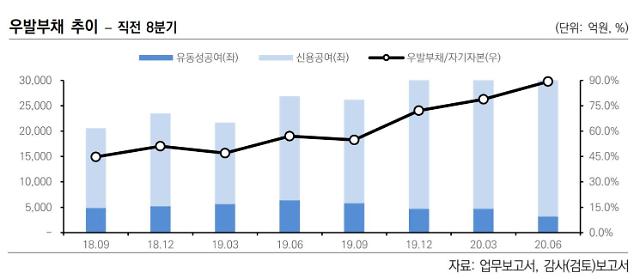

[삼성증권 우발부채 증가 추이, 사진=한국신용평가]

삼성증권이 적극적인 투자은행(IB) 강화 행보를 이어가면서 수익성이 개선되고 있다. 하지만 위험도 역시 동반 상승하고 있어 우려를 낳고 있다. 기업금융부문에서 공격적인 투자가 진행되면서 신용위험액이 늘어나는 가운데 특히 우발부채 중 해외 부동산 투자 비중이 높아 관리가 필요하다는 지적이 나온다.

9일 금융투자업계와 신용평가사에 따르면 삼성증권의 IB분야 실적은 2016년 1000억원대에서 올해 3분기에만 1981억원을 기록했다. 기업금융부문을 강화하면서 투자금액이 증가하면서 수익성도 개선된 것으로 풀이된다.

반면 위험인수가 늘어나면서 삼성증권의 신용위험액도 함께 증가하고 있다. 한국신용평가의 자료를 살펴보면 삼성증권의 올해 3분기 총위험액은 2조2713억원으로 전년동기(1조9680억원)와 비교 시 상승하는 모습을 보이고 있다.

2017년 1조2308억원이던 삼성증권의 총위험액은 2018년 1조3023억원, 2019년 2조2562억원을 기록하는 등 꾸준히 증가해왔다.

우발부채 역시 급증하는 모양새가 나타나고 있다. 2016년 2800억원에 불과하던 삼성증권 우발부채 규모는 올해 3분기 4조2353억원으로 급증했다.

삼성증권의 신용위험 증가는 기업금융부문 성장 강화 정책 때문인 것으로 풀이된다.

신용평가사 한 관계자는 "우발부채 구성을 살펴보면 지급보증/매입확약 등 신용공여성 약정이 4조원 규모로 대다수를 차지한다"면서 "과거에는 매입약정과 매입확약 제공에 대해 보수적으로 접근하였으나, 기업금융부문 성장을 위해 최근 적극적으로 취급하고 있다"고 지적했다.

그는 "부동산 관련 우발부채 비중이 77.1%이며, 대부분 선순위 채권으로 구성돼 있으나 보증기관 없이 자체 신용에 기반한 우발부채가 증가하고 있는 점은 신용도 평가에 부정적으로 작용할 수 있다"고 지적했다.

삼성증권의 순자본비율(NCR)도 하락하는 모습이다. 삼성증권 NCR은 2018년 1392%에서 지난해 올해 3분기 기준 1267.9%로 소폭 줄어들었다.

다만 삼성증권의 유동성대응능력이 상대적으로 준수해 당장 신용도에 문제가 나타나지는 않을 것이란 관측도 나온다.

신용평가사 관계자는 "삼성증권의 경우 2분기 기준 현금화가능자산이 약 35조7000억원으로 유동성 부채의 118.0%에 해당한다"며 "우발부채를 감안한 3개월 조정유동성비율도 108.8%로 양호한 수준이다. 삼성그룹의 우수한 신인도와 지원가능성 등을 감안할 때 향후에도 안정적인 유동성 관리가 가능할 전망"이라고 말했다.

![[視線] 6,000억 원의 독배가 된 올림픽 중계권, 승자의 저주인가](https://image.ajunews.com/content/image/2026/02/14/20260214081513276488_388_136.png)

![[류청빛의 요즘IT] 장르적 유사성 문제…게임 흥행 공식과 모방의 경계](https://image.ajunews.com/content/image/2026/02/13/20260213111825540250_388_136.png)

![[김아령의 오토세이프] 현대·기아 계기판 리콜…수입차 후방카메라 결함](https://image.ajunews.com/content/image/2026/02/13/20260213101512527374_388_136.jpg)

![[방예준의 캐치 보카] 펫보험 가입 증가세...보장 확대·기부 연계 상품 주목](https://image.ajunews.com/content/image/2026/02/11/20260211095756471250_388_136.jpg)

댓글 더보기