[사진=금융감독원]

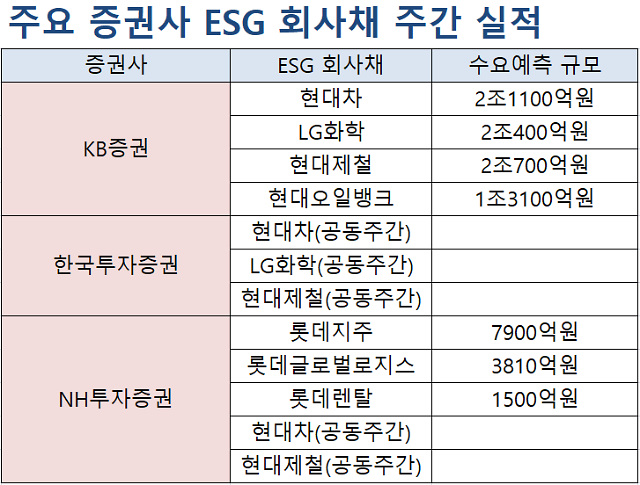

ESG 채권 발행에서도 증권사들이 주간 경쟁이 치열, KB증권, 한국투자증권, NH투자증권 등 대형사들이 두각을 나타내고 있다. KB증권은 LG화학, 현대차 등 굵직한 ESG 채권 수주, NH증권과 한투증권도 각각 롯데지주, 현대차 등의 주간 실적을 기록하는 등 ESG 회사채를 둘러싼 주간 경쟁이 치열해질 전망이다.

◇대형사 중심으로 ESG 채권시장 선점경쟁 본격화

22일 금융투자업계에 따르면 KB증권은 현대차 ESG 채권 대표 주간사로 참여해 2조1100억원의 자금을 유치했다. KB증권은 현대오일뱅크 ESG 채권 발행에서도 단독 발행 주간사로 참여해 1조3100억원의 자금을 유치했으며, 올해 최대 규모 ESG 채권인 LG화학에서도 대표 주간사로 참여했다.

NH투자증권은 롯데지주와 롯데글로벌로지스, 롯데렌탈 등 롯데 계열사 ESG 회사채 수요예측 주간사로 참여하며 롯데 물량을 ‘싹쓸이’했다. 이외에도 NH투자증권은 현대차와 현대제철 등 현대차 그룹 ESG 회사채도 대표 주간을 맡았다.

한국투자증권도 LG화학과 현대차, 현대제철 등 대기업 ESG 채권 발행에 대표 주간사로 참여했으며, 신한금융투자와 미래에셋대우는 각각 LG화학과 현대제철 등에 대표 주간사로 참여했다.

SK그룹과 긴밀한 관계를 지속하고 있는 SK증권은 SK렌터카와 SK그룹, SK건설 등 SK 계열사의 모든 ESG 회사채 대표 주간을 맡았다.

특히 ESG에 대한 투자자들의 관심이 높아지면서 수요예측 단계에서 예상치보다 훨씬 많은 자금이 유입되고 있다. 심지어 상대적으로 신용도가 낮은 채권에도 자금이 몰리는 추세다. 실제 신용등급 ‘A’의 SK렌터카 ESG 채권은 500억원 모집에 무려 7770억원의 자금이 들어왔고, 마찬가지로 신용등급 A인 SK건설 ESG 채권에도 1조2000억원이 넘는 돈이 몰려들었다.

금융투자업계 관계자는 “최근 ESG 투자가 이미 대세가 된 만큼 기관투자자들의 수요가 지속적으로 늘어날 것”이라며 “DCM(채권발행시장)에서 강세를 보였던 KB증권, 한국투자증권, NH투자증권 등 대형사들을 중심으로 이제 막 성장하는 ESG 채권 시장을 선점하려는 경쟁도 치열해질 것”이라고 말했다.

댓글 더보기